5.海外の不動産不動産相続の弁護士

- [CATEGORY]:

- 不動産にかかる相続税 知識の解説

- [TAG]:不動産相続

5.海外の不動産不動産にかかる相続税

仕事を辞めてリタイア後に海外で暮らす日本人が増えているといいます。

また投資として海外不動産への関心も高くなっています。

被相続人が海外に住んでいた場合、相続人が海外に住んでいる場合、相続財産に海外の預金や不動産などが含まれていた場合は、どのような配慮が必要なのでしょうか。

法の適用に関する通則法では、相続は被相続人の本国法によるとされています。相続財産に日本の相続税が課される前提条件として、被相続人が日本国籍を持っていることが必要になります。

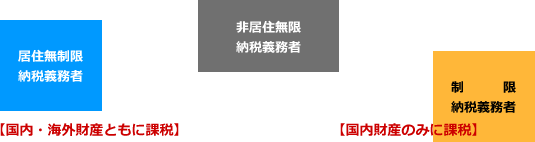

被相続人が海外にも財産を持っている場合に、どの範囲の財産に相続税がかかるかは、相続時の被相続人と相続人の状況の組み合わせによって異なり、相続人の住所や国籍がどこにあるかにより納税義務があるか否かを判断します。

課税財産の範囲

| 相続人 | |||||

|---|---|---|---|---|---|

| 被相続人 前提:日本国籍あり | 国内に 住所有 | 国内に住所なし | |||

| 日本国籍あり | 日本国籍なし | ||||

| 国外移住 5年以下 | 国外移住 5年超え | ||||

| 国内に 住所あり | |||||

| 国内に 住所なし | 国外移住 5年以下 | ||||

| 国外移住 5年超え |  |

||||

無制限納税義務者 国内・国外財産ともに課税

制限納税義務者 国内財産のみに課税

相続人が国内に住所がある場合

相続時に、被相続人が日本国内に住所を持っているか否かに関わらず、相続人が日本国内に住所がある場合は、国内・国外の全ての相続財産が日本の相続税の課税対象となります。つまり、海外にある不動産などの財産も課税対象になります。

相続人が国内に住所がない場合

① 相続人に日本国籍があり、国内に住所がなく、国外移住5年以下の場合は、国内・国外の全ての相続財産が日本の相続税の課税対象となります。この場合も被相続人が日本国内に住所を持っているか否かは関係ありません。

② 相続人に日本国籍があり、国内に住所がなく、国外移住5年超えの場合は、以下のように相続税の課税対象の財産が変わってきます。

- 被相続人に国内に住所がある場合、または国外移住5年以下の場合は、国内・国外の全ての相続財産が日本の相続税の課税対象となります。

- 被相続人が国外移住5年超えの場合は、国内の財産のみが課税対象となります。

③ 相続人に日本国籍がなく、国内に住所がない場合、被相続人が日本国内に住所を有している場合は、国内・国外の全ての相続財産が日本の相続税の課税対象となります。

以前は、相続人に日本国籍がなければ、相続人の居住地に関わらず、取得した財産のうち国内の財産のみが課税対象でした。しかし、これを利用して、自分の子供を外国籍にするとともに、財産を国外に移すという方法を使って相続税を逃れる富裕層の人々が多くいました。そこで、税制改正によりこの手法に制限がかけられることになり、平成25年4月1日以降、この方法による課税回避はできなくなりました。

この記事と

関連性の高いページはこちら

不動産相続のことなら『不動産相続の弁護士.com』

分けられない財産の典型である不動産。不動産の評価について相続人間でモメます。そもそも不動産が相続財産かどうかも問題になります。不動産を独り占めする財産の不正操作と最後まで戦います。

- 2019-08-19

- [CATEGORY]: 不動産にかかる相続税,知識の解説

- [TAG]:不動産相続

『 不動産相続の弁護士 』のその他の記事

- 知識の解説

- 不動産相続トラブルのポイントや不動産相続に関する法律用語の解説を紹介しています。 相続における不動産の重要性 弁護士が扱う相続トラブルは、ほぼ100%不動産が関係しています。資産構成や評価の複雑さ、思い入れや賃貸借権、換金性など、相続における不動産特有の問題点について解説します。 1.なぜ相続で不動産が重要なのか 2.相続財産のほとんどが不動産の理由 3.不動産の評…

- 5.重要事項説明書の説明

- 5.重要事項説明書の説明不動産を相続した時の各種手続 宅地建物取引業法では、宅地・建物の売買契約を締結するまでの間に、不動産会社は購入予定者に対して物件と取引について重要事項の説明をしなければならないとされています。重要事項説明は宅地建物取引主任者が宅地建物取引主任者証を見せ、内容を記載した書面を交付した上で、口頭で説明を行います。重要事項説明書の最後には、購入予定者が署名・押印する欄が設けられています。この署名・押印は「確かに説明を受けました」ということを示すにすぎませんの…

- 4.不動産売買の仲介手数料

- 4.不動産売買の仲介手数料不動産を相続した時の各種手続 仲介手数料とは、不動産業者を通して不動産を売買あるいは賃借する場合に、不動産業者に報酬として支払うお金をいいます。媒介手数料もしくは媒介報酬ともいいます。仲介手数料は、売買もしくは賃貸借の成約時に成功報酬として支払うもので、依頼や申込み段階では発生しませんし、契約が無効・取消しとなったときも、不動産業者は請求することはできません。 売買の仲介手数料は宅地建物取引業法で定められており、売買価格が200万円以下の…

他にはないサービス。無料相談は原則、受け付けません。

無料相談を掲げる法律事務所とは一線を画し、価格競争には参加せず、報酬に見合う良質なサービスを提供しています。他の弁護士事務所にできないミッションを達成し、紛争解決に集中してリソースを割くために、相談対象を紛争性がある相続事件に限定しています。

「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している方は電話相談(初回15分)・メール相談(1往復のみ)・土日夜間の電話相談(初回15分)で対応します。

相続税を納める必要があり、

かつ遺産分割でもめている方は相談無料

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 相続税の納税義務があり、 かつ遺産分割でもめている事件 | 無 料 | 1時間:62,000円税別 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

| 内容証明が届いた事件 | 1時間:12,000円税別 ※来所困難な方に限り、 1時間30,000円税別にて 電話相談に応じます。 | ||

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間:50,000円~税別 | 1時間:100,000円~税別 | |

| 国際法務・国際税務に関する法律相談 | 1時間:100,000円~税別 | 1時間:150,000円~税別 |

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 内容証明が届いた事件 | 1時間: 12,000円(税別) ※来所困難な方に限り、1時間30,000円(税別)にて電話相談に応じます。 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

|

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間: 50,000円~(税別) | ||

| 国際法務・国際税務に関する法律相談 | 1時間: 100,000円~(税別) | ||

- ※お電話やメール、土日夜間の電話相談は、「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している相続事件に限定して、簡略なアドバイスを差し上げる限度で提供しています。メール相談、電話相談または土日夜間の電話相談よりお問い合わせください。

- ※一般的な相続知識については、お電話やメールでのお問い合わせを受け付けておりません。

一般的な相続知識に関する情報は弊所の各サイトでご案内していますので、こちらをご利用ください。

- 来所予約・お問い合わせ

- 03-5532-1112 9:00~18:00 土日祝日除く※お電話又は予約フォームにて法律相談のご予約をお取り下さい。

※小さなお子様の同伴はご遠慮ください。