弁護士兼税理士によるワンストップ相続実例タグアーカイブ [90件] 遺産相続の弁護士・税理士相談はお任せ下さい|sozoku.com

- 【相続税の税務調査で問題となる贈与】相続税において見逃されない財産移動

- 贈与税の不申告は相続税の税務調査で明らかに 相続発生前の段階で贈与税が論じられることがあまりありません。たとえ家族内の財産の移動があったとしても、不動産のように登記が動いたという外形上の変化がなければ、外部からは把握しにくいからです。そうすると、贈与税の時効が完成すれば贈与税について徴収することができないことになってしまい、不都合が生じます。では贈与税の不申告はそのまま見逃されるのかというと、そ…

- 【どのような場合に贈与税の時効が完成するのか】贈与税の時効期間

- 贈与税の時効は7年 贈与税の時効は、相続税法36条1項で6年と定められています。相続税の時効は、5年です(国税徴収法72条1項)。贈与から6年経てば贈与税を支払わなくてもよいと考えたくもなりますが、これは正確ではありません。贈与税の時効の問題は単純ではないのです。(贈与が成立していることを前提とする以上、そもそもそんなことが想定できるかは微妙ですが)贈与の外形は整っているが贈与されたことを知らず…

- 【国の徴税権が消滅することはあるのか】贈与税に時効はあるのか

- 国税の徴収権にも時効がある 贈与があった場合、期限までに申告・納税を済ませるべきであることは言うまでもありませんが、期限を過ぎても贈与税を支払わずにいた場合、贈与税を支払わなくてもよくなる日は来るのでしょうか。つまり、贈与税に時効はあるのでしょうか。国が納税者に対して請求することができる権利が時効により消滅するのかという問題です。結論からいうと、国税の徴収権にも時効があります。 時効制度の基本…

- 【国によって誰が贈与税を支払うかが異なる】贈与税の課税方式

- 贈与者課税方式 贈与があった場合、贈与税を納税する必要があります。納税するのは財産を贈与した人間ではなく、財産をもらった人間です。贈与者ではなく受贈者が贈与税を納税するのですが、この方式は世界共通ではありません。贈与税の課税方式には大きく分けて3つのタイプがあります。まずは「贈与者課税方式」の国です。この方式を採用している国では、贈与者つまり贈与を行う側に贈与税の納税義務があります。アメリカやイ…

- 【評価額が問題となる不動産相続】遺産分割において評価しにくく、分けづらい不動産

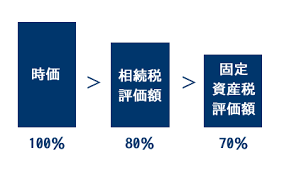

- 遺産分割において評価しにくい不動産 不動産の価値に関して、遺産分割においては時価で評価することになります。この時価評価について、そもそもはっきりとした数字が出しにくい問題点があります。はっきりと算出しにくいという点に加えて、相続人の利害状況によって恣意的に評価額が歪められがちであるという点も問題といえるでしょう。不動産を相続する相続人にとっては、不動産の評価額を少しでも下げたいという動機が働きま…

- 【不動産の共有だけは避けるべき】不動産の相続はなぜモメるのか

- 相続において分けにくい財産である不動産 不動産がモメる原因になるというのは、遺産分割事例を多く見てきて実感することです。原因の一つに、まず分けにくいという点があります。不動産の共有はお勧めできませんので、必ず特定の相続人が単独所有する遺産分割を目指すべきであるというのが、不動産でモメる最大の理由といえるでしょう。 不動産の共有 「共有」はイメージしにくい概念ですから、共有の概念を説明するとこ…

- 【正確な不動産評価は難しい】遺産分割における財産評価は時価

- 遺産分割完了時の時価を基準に判断する遺産分割 遺産分割における不動産評価は、時価を基準にして判断します。しかも遺産分割完了時の価格です。相続税の評価時点は相続発生時で、具体的には相続発生時の年の路線価格によります。ちなみに遺産分割には締切がありません。何世代にもわたって遺産分割がなされず、未分割の状態で多くの相続人の共有状態になっている不動産などが散見されますが、これも違法ではないのです。締切が…

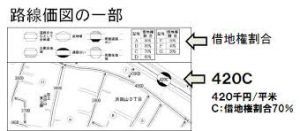

- 【路線価価格を調べてみよう】不動産の相続税における路線価方式評価の進め方

- 相続税評価の基本となる路線価図の確認 相続税評価は基本的に路線価価格によりますから、計算の方法を頭に入れておくに越したことはありません。具体的には、路線価を財産評価基準書の路線価図から確認することから始めます。路線価図とは、その年の1月1日時点の土地の価格を基準に、国税庁から毎年7月に公表される図面のことです。例えば、平成29年分は、平成29年1月1日時点の土地の価格を基準に決定しますので、該当…

他にはないサービス。無料相談は原則、受け付けません。

無料相談を掲げる法律事務所とは一線を画し、価格競争には参加せず、報酬に見合う良質なサービスを提供しています。他の弁護士事務所にできないミッションを達成し、紛争解決に集中してリソースを割くために、相談対象を紛争性がある相続事件に限定しています。

「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している方は電話相談(初回15分)・メール相談(1往復のみ)・土日夜間の電話相談(初回15分)で対応します。

相続税を納める必要があり、

かつ遺産分割でもめている方は相談無料

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 相続税の納税義務があり、 かつ遺産分割でもめている事件 | 無 料 | 1時間:62,000円税別 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

| 内容証明が届いた事件 | 1時間:12,000円税別 ※来所困難な方に限り、 1時間30,000円税別にて 電話相談に応じます。 | ||

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間:50,000円~税別 | 1時間:100,000円~税別 | |

| 国際法務・国際税務に関する法律相談 | 1時間:100,000円~税別 | 1時間:150,000円~税別 |

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 内容証明が届いた事件 | 1時間: 12,000円(税別) ※来所困難な方に限り、1時間30,000円(税別)にて電話相談に応じます。 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

|

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間: 50,000円~(税別) | ||

| 国際法務・国際税務に関する法律相談 | 1時間: 100,000円~(税別) | ||

- ※お電話やメール、土日夜間の電話相談は、「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している相続事件に限定して、簡略なアドバイスを差し上げる限度で提供しています。メール相談、電話相談または土日夜間の電話相談よりお問い合わせください。

- ※一般的な相続知識については、お電話やメールでのお問い合わせを受け付けておりません。

一般的な相続知識に関する情報は弊所の各サイトでご案内していますので、こちらをご利用ください。

- 来所予約・お問い合わせ

- 03-5532-1112 9:00~18:00 土日祝日除く※お電話又は予約フォームにて法律相談のご予約をお取り下さい。

※小さなお子様の同伴はご遠慮ください。