国籍・居住地が海外にある場合国際相続の弁護士

- [CATEGORY]:

- 国籍・居住地が海外にある場合

- [TAG]:国際相続

1 国籍に関する問題国籍・居住地が海外にある場合

国際相続が発生するケースとして、被相続人もしくは相続人が外国人(外国籍)の場合があります。

もはや国際結婚も珍しくない時代です。

被相続人もしくは相続人の中の誰かが外国籍であれば、必ず国際相続の問題が生じます。

まず、このケースではどこの国の法律が適用されるかが問題になります。

原則として日本の法律は日本国内や日本人に適用することを前提として定められています。そこに外国人や海外の財産など、外国が関係すると、日本の法律と外国の法律のどちらが適用されるかという問題が生じます。法律関係に外国人や海外にある財産が関係している場合、どこの国の法律を適用するのかを決めるのが国際私法で、日本の国際私法としては、「法の適用に関する通則法」などがあります。

この国際私法によって、問題となる法律関係に適用される法律、準拠法が決まります。

法の適用に関する通則法(以下「通則法」)では、「相続は、被相続人の本国法による」(通則法第36条)とされています。

つまり、相続においては、相続財産が動産であるか不動産であるかを問わず、相続発生当時の被相続人の国籍がある国の法律に従うことになります。

このように、日本人が死亡し、その法定相続人の中に外国人がいる場合や、日本人と結婚した外国人の配偶者がいる場合で、その配偶者が死亡した場合などは、まず準拠法を明らかにする必要があります。

(1)被相続人が日本国籍の場合

国際結婚をした日本人が外国で生活をしてきた中、死亡したため発生した相続

日本人が亡くなった場合、つまり被相続人が日本国籍の場合は、その相続は日本の法律によります。

被相続人の相続について、どこの国の法律が適用になるかは、相続の準拠法の問題であり、わが国では通則法第36条で「相続は、被相続人の本国法による。」と定められていますので、被相続人が日本人の場合は、日本の法律に従って手続きが進むことになります。

よくある国際相続のケースとして、相続人の中に外国籍の方が含まれる場合があります。相続人全員が外国人であっても、被相続人が相続開始時に外国で生活していたとしても、被相続人が日本人(日本国籍)であれば、まず適用される法律は、日本の法律になります。

法定相続人の範囲や相続の順位、法定相続分、相続の承認や放棄、相続欠格や廃除などが、日本の法律によって決まります。

(2)被相続人が外国籍の場合

国際結婚をした日本人が外国で生活をしてきた中、配偶者(外国人)が死亡したため発生した相続

外国人の配偶者が亡くなった場合、つまり被相続人が外国籍の場合は、その相続は配偶者(被相続人)の本国の法律によります。相続人が全員日本人であっても、日本の法律の問題ではなくなります。

相続の準拠法は被相続人の本国法であり、法定相続人の範囲や相続の順位、法定相続分など、被相続人である配偶者の本国法により決定します。被相続人が米国人で、遺言を作成していなかった場合には、米国の州法に従って法定相続人が決まります。

2 居住地に関する問題国籍・居住地が海外にある場合

国際相続が発生するケースとして、被相続人もしくは相続人が海外に住んでいる場合があります。

近年は、海外に滞在、居住することも珍しいことではなくなっています。

富裕層の海外移住というと、高額といわれる日本の相続税・所得税を忌避するためのものと考えられることも多いですが、リタイア後の生活の充実、自分自身やこどものための教育環境の充実、成長する市場での企業目的など、様々な理由から、海外移住を選択する人が多くなっています。

(1)相続(遺産分割)の問題

被相続人もしくは相続人が海外に住んでいる場合、相続における手続は煩雑になります。

例えば、連絡を一つ取るにも、相続に関わる人がすべて日本にいる場合と比べて、簡単には進みません。インターネットの普及によって昔よりは、コミュニケーションに問題が生じないかもしれませんが、やはり手間と時間がかかります。

遺産分割が成立した場合、相続財産の名義書換を行うために必要な遺産分割協議書を交わす必要があります。また、不動産の相続登記に必須の印鑑証明書の添付についても、海外に住む相続人には実印や印鑑証明書がないために、それに替わる書面や手続きが必要になります。遺産分割協議が問題なく成立したとしても、書面を交わすだけで、手間と時間がかかってしまう可能性があります。

(2)税務(相続税)の問題

被相続人もしくは相続人が海外に住んでいる場合、相続税の課税対象となる財産について、注意が必要です。

現地で生活するために、被相続人の財産が海外にあることは十分に考えられます。被相続人が、海外で住んでいた場合、5年を超えて海外に住んでいたかどうか、かつ相続人がどこに住んでいるか等で、相続税の課税対象の財産が変わってきます。少し分かりにくいのでしっかりと押さえておきましょう。

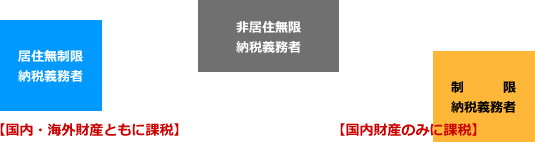

まず、被相続人が海外に住んでいても、相続人が日本に住んでいる場合は、居住無制限納税義務者になりますので、日本の財産も海外の財産も相続税の対象となります。この場合相続人の国籍が日本だろうと外国であろうと関係ありません。

次に、被相続人が海外に住んでいて、相続人も海外に住んでいる場合は、海外にある財産は課税の対象外になります。だからといって、海外に居住地を移せば、税金を払わなくてよいのかというと、そうではなく、移住をしてから5年を超えてからでなければ、課税対象から外れません。

被相続人、相続人いずれも海外に住んで5年を超えている場合は、制限納税義務者になりますので、日本の財産のみが課税対象になります。ただし、どちらかが海外に住んで5年を超えていない場合は、非居住無制限納税義務者になりますので、日本の財産も海外の財産も相続税の対象となります。

最後に、被相続人が海外に住んでいて、相続人が海外に住み、かつ外国国籍の場合は、日本の財産のみ相続税の課税対象になります。

納税義務の範囲

| 相続人 | |||||

|---|---|---|---|---|---|

| 被相続人 前提:日本国籍あり | 国内に 住所有 | 国内に住所なし | |||

| 日本国籍あり | 日本国籍なし | ||||

| 海外移住 5年以下 | 海外移住 5年超え | ||||

| 国内に 住所あり | |||||

| 国内に 住所なし | 海外移住 5年以下 | ||||

| 海外移住 5年超え |  | ||||

無制限納税義務者(黒枠)

国内・海外財産ともに課税

制限納税義務者

国内財産のみに課税

相続税の課税対象となる財産

| A 被相続人 | B 相続人 | 納税義務者の区分 | 課税対象 | ||

|---|---|---|---|---|---|

| 住所 | 住所 | 国籍 | 国内財産 | 海外財産 | |

| 日本 | 日本 | 日本 | 居住無制限納税義務者 | ○ | ○ |

| 海外 | 居住無制限納税義務者 | ○ | ○ | ||

| 海外 | 日本 | 非居住無制限納税義務者 | ○ | ○ | |

| 海外 | 制限納税義務者 | ○ | × | ||

| 海外 | 日本 | 日本 | 居住無制限納税義務者 | ○ | ○ |

| 海外 | 居住無制限納税義務者 | ○ | ○ | ||

| 海外 | 日本 | (A・Bいずれも海外居住5年超) 制限納税義務者 | ○ | × | |

| (上記以外) 非居住無制限納税義務者 | ○ | ○ | |||

| 海外 | 制限納税義務者 | ○ | × | ||

例えば、被相続人も相続人も10年前からフランスに住んでいたとします。被相続人が亡くなり、被相続人が所有していた「日本の不動産」を相続する場合は、日本の相続税の申告対象となります。一方、被相続人が所有していた「フランスの不動産」を相続する場合は、日本の相続税の申告対象外となります。

なお、国内に住所があるかどうかの判断等は、相続発生又は贈与時点を基準とし、この場合の住所とは各人の生活の本拠をいいます。ただ住民票上の住所が基準になる訳ではなく、生活の本拠であるかどうかは客観的事実に基づいて判断されます。

(3)海外移住の現状

人の流れについても海外に流れる傾向があります。

国際化が進んだ現在では、相続人の中に海外居住者がいるケースは珍しいことではありません。

リタイア後の生活を海外で過ごす方、子供や自分自身のための教育環境の充実した海外の生活を選択する方、また成長する市場での起業目的による海外進出など、日本を離れて、生活の拠点を海外にする方は増えています。

外務省の「海外在留邦人数調査統計」によりますと、外務省による平成25年度海外在留邦人数の調査によれば、平成25年(2013年)10月1日現在の集計で、日本以外に在留する邦人(日本人)の総数は、125万8,263人で、前年より8,686人(0.70%)の増加となり、本統計を開始した昭和43年以降過去最多となりました。

「長期滞在者」(3か月以上の海外在留者のうち、海外での生活は一時的なもので、いずれわが国に戻るつもりの邦人)は83万9,516人(同1,798人(0.21%)の増加)で在留邦人全体の約67%を占めています。前年比増減率では、一昨年、昨年は3~7%台の増加でしたが、今回は0.2%未満の増加率にとどまりました。他方、この5年間で長期滞在者は、約11%(8万1,268人)増加しています。

「永住者」(当該在留国等より永住権を認められており、生活の本拠をわが国から海外へ移した邦人)は41万8,747人(同6,888人(1.67%)の増加)で在留邦人全体の約33%を占めています。前年比増減率では、一昨年、昨年は約3~4%の増加でしたが、今回は2%未満の増加率にとどまりました。他方、この5年間で永住者は、約12%(4万5,188人)増加しています。地域別では、北米が在留邦人全体の約38%(47万4,996人)、次いで、アジア約29%(36万2,878人)、西欧約15%(19万4,406人)の順となっています。これらの地域で全体の8割を占めています。

国別でいうと、米国に在留邦人全体の約33%(41万2,639人)、中国に約11%(13万5,078人)がそれぞれ在留していて、両国で在留邦人の4割以上を占めています。

海外在留邦人推移

PAGE TOP

PAGE TOP

3 国籍と居住地が絡み合う問題国籍・居住地が海外にある場合

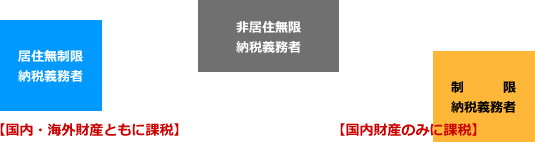

平成11年までは、相続人が海外に居住していれば、海外の相続財産には相続税が課税されませんでした。しかし、この制度を利用し、相続人を海外に居住させ、かつ財産のすべてを海外に移動させることで、相続税を回避するような案件が頻発したため、平成12年改正で、相続人の海外居住期間に「5年ルール」の縛りが設けられました。これによって、海外財産を課税対象外するためには、相続人が5年を超えて海外に居住することが条件となりました。

一方、本改正と同時に設けられた「相続人の国籍による判断基準」が、新しい抜け道となりました。相続人に外国籍を取得させ、すべての財産を海外に移動させれば、相続人の海外居住期間に関係なく、無税で相続させることができるようになったのです。つまり、相続人の国籍さえ変えてしまえば、海外居住期間5年ルールの縛りが関係なくなるので、以前よりもある意味簡単に相続税を回避することができるようになったといえます。当然ながら、子供を外国籍にし、かつ海外に住まわせ、財産を海外に移動する事案が多く見られるようになりました。

これを防止するために、平成25年の改正で、相続人が外国籍であっても、被相続人が国内に居住している場合は、海外財産に対しても課税されることになりました。ただし、今まで通り、被相続人が海外に居住していて、かつ相続人が外国籍で海外に居住していれば、制限納税義務者となり、課税対象は国内財産のみになりますので、外国籍を使った相続税対策がすべて使えなくなった訳ではありません。

今後も状況に応じて法改正される可能性もあるため、国籍と居住地による納税義務については注意が必要です。

納税義務の範囲

| 相続人 | |||||

|---|---|---|---|---|---|

| 被相続人 前提:日本国籍あり | 国内に 住所有 | 国内に住所なし | |||

| 日本国籍あり | 日本国籍なし | ||||

| 海外移住 5年以下 | 海外移住 5年超え | ||||

| 国内に 住所あり | ※H25年改正 | ||||

| 国内に 住所なし | 海外移住 5年以下 | ||||

| 海外移住 5年超え |  | ||||

無制限納税義務者(黒枠)国内・海外財産ともに課税

制限納税義務者国内財産のみに課税

この記事と

関連性の高いページはこちら

節税・相続税のことなら『国際相続の弁護士.com』

相続財産が海外にある場合、手続きが複雑になります。国内財産の分け方も絡む紛争を総合的に解決します。

- 2019-08-19

- [CATEGORY]: 国籍・居住地が海外にある場合

- [TAG]:国際相続

『 国際相続の弁護士 』のその他の記事

- 海外に相続財産がある場合

- 海外に相続財産がある場合海外に相続財産がある場合 近年は、海外に滞在、居住することも珍しいことではなくなり、それに伴い、海外の金融機関に口座を開設することや、海外送金等がごく普通に行われています。さらに、資産家による積極的な海外投資も盛んになっていますので、海外に預金や不動産などの財産があることは珍しくなくなりました。 国際相続が発生する最もシンプルなケースは、被相続人及び相続人の全員が日本人で日本に住所を有していて、相続財産の一部が海外にある場合といえます。 このような国際…

- 第6章 国際相続に備える

- 第1章 これからの相続 第2章 海外資産のモノの相続 第3章 海外在住・外国籍の被相続人・相続人がいる国際相続 第4章 日本の相続税はかかるのか 第5章 海外の相続税はかかるのか 第6章 国際相続に備える 第1節 国際相続に備えておくべきこと第6章 国際相続に備える これまで見てきたとおり、国際相続は日本の相続以上に複雑で手…

- 第5章 海外の相続税はかかるのか

- 第1章 これからの相続 第2章 海外資産のモノの相続 第3章 海外在住・外国籍の被相続人・相続人がいる国際相続 第4章 日本の相続税はかかるのか 第5章 海外の相続税はかかるのか 第6章 国際相続に備える 第1節 世界の相続税・贈与税第5章 海外の相続税はかかるのか 相続や贈与は、不労所得を手にするチャンスです。財産をもらう…

他にはないサービス。無料相談は原則、受け付けません。

無料相談を掲げる法律事務所とは一線を画し、価格競争には参加せず、報酬に見合う良質なサービスを提供しています。他の弁護士事務所にできないミッションを達成し、紛争解決に集中してリソースを割くために、相談対象を紛争性がある相続事件に限定しています。

「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している方は電話相談(初回15分)・メール相談(1往復のみ)・土日夜間の電話相談(初回15分)で対応します。

相続税を納める必要があり、

かつ遺産分割でもめている方は相談無料

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 相続税の納税義務があり、 かつ遺産分割でもめている事件 | 無 料 | 1時間:62,000円税別 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

| 内容証明が届いた事件 | 1時間:12,000円税別 ※来所困難な方に限り、 1時間30,000円税別にて 電話相談に応じます。 | ||

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間:50,000円~税別 | 1時間:100,000円~税別 | |

| 国際法務・国際税務に関する法律相談 | 1時間:100,000円~税別 | 1時間:150,000円~税別 |

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 内容証明が届いた事件 | 1時間: 12,000円(税別) ※来所困難な方に限り、1時間30,000円(税別)にて電話相談に応じます。 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

|

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間: 50,000円~(税別) | ||

| 国際法務・国際税務に関する法律相談 | 1時間: 100,000円~(税別) | ||

- ※お電話やメール、土日夜間の電話相談は、「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している相続事件に限定して、簡略なアドバイスを差し上げる限度で提供しています。メール相談、電話相談または土日夜間の電話相談よりお問い合わせください。

- ※一般的な相続知識については、お電話やメールでのお問い合わせを受け付けておりません。

一般的な相続知識に関する情報は弊所の各サイトでご案内していますので、こちらをご利用ください。

- 来所予約・お問い合わせ

- 03-5532-1112 9:00~18:00 土日祝日除く※お電話又は予約フォームにて法律相談のご予約をお取り下さい。

※小さなお子様の同伴はご遠慮ください。