第6章 国際相続に備える国際相続の弁護士

- [CATEGORY]:

- 第6章 国際相続に備える 知識の解説

- [TAG]:国際相続

- 第1章 これからの相続

- 第2章 海外資産のモノの相続

- 第3章 海外在住・外国籍の被相続人・相続人がいる国際相続

- 第4章 日本の相続税はかかるのか

- 第5章 海外の相続税はかかるのか

- 第6章 国際相続に備える

第1節 国際相続に備えておくべきこと第6章 国際相続に備える

これまで見てきたとおり、国際相続は日本の相続以上に複雑で手続き完了までに時間がかかります。通常の相続であっても、円滑に相続手続きを進めるためには、事前の対策が必要不可欠です。何も準備をしないまま相続が発生した場合、家族に多大な負担をかけることになってしまいます。

だからこそ、通常の相続にも増して一層複雑な国際相続の場合、事前の相続対策が不可欠になります。事前に何も準備をしていなければ、相続人は途方に暮れてしまうでしょう。必要以上の費用を払って手続きを行うことになったり、被相続人がせっかく財産を残してくれても手続きがわからず、仕方なく海外財産をそのまま放置せざるを得なくなったりという事態もあり得るでしょう。

また、事故や病気などで本人による財産の管理がいつ難しくなるともわかりません。相続に備えた準備はもちろんですが、本人が財産を管理できなくなってしまった場合に備えて、家族が財産の管理や処分を簡単に行えるようにしておくなどの対策についても検討する必要があります。

相続対策の第一歩として、まずは所有する海外財産の概要をまとめ、財産目録を作成しましょう。

そして、将来相続が発生したときに何が問題になるかを整理しておきます。

法務面だけでなく、税務面で問題は生じないのかなど、確認すべきことはたくさんあります。

国ごとに相続制度、税務制度は異なりますので、さまざまな側面から検討し、場合によっては専門家と相談のうえ、事前に財産を整理(処分)することも検討します。また、スムーズな手続きのために遺言の作成や生前信託(リビング・トラスト)の設定など、事前に行い得る対策を考えます。

第6章では、国際相続に対する事前の備えについて説明します。海外に財産を所有されている方、被相続人・相続人に外国籍の人がいる方は、これを参考に、今日から国際相続対策を始めてみてはいかがでしょうか。

第2節 プロベート対策第6章 国際相続に備える

プロベートにはプライバシーの確保が困難であったり、手続きが煩雑になったり、相続財産の利用・処分を制限されるなどのさまざまな問題点があります。プロベート手続きを避けたい、少しでも負担を軽くしたいところですが、そのようなことはできるのでしょうか。

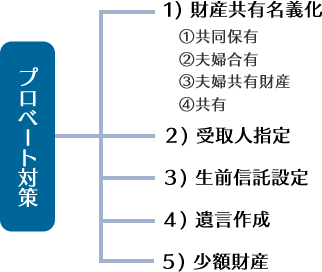

事前にプロベートを回避またはその負担を軽減する方法として、財産共有名義化、受取人指定、生前信託設定、遺言作成、少額財産などの方法があります。

それぞれの方法について、これから具体的に検討していきます。

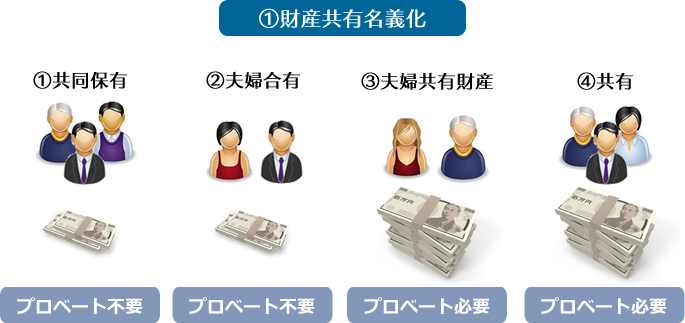

1)財産共有名義化

財産を複数の人で持ち合っている場合には、相続開始後、プロベートを経ずに他の共有者へ財産を承継させることができます。例えば共有名義預金口座を作成した場合、複数の名義人でひとつの預金口座を維持・管理することになります。万一共有者のうちのひとりに相続が発生した場合、その口座はプロベートを経ることなく他の共有名義人に引き継がれます。

日本では共有名義口座が禁止されていますのでなじみがありませんが、海外の金融機関では預金口座を開設する際に、単独名義か共有名義かを選べる場合があります。日本人が初めて海外で預金口座を開設する場合には、少し戸惑うかもしれません。

プロベート対策として、現在有している単独名義の口座を共有名義にしたいという場合もあるでしょう。口座を開設している金融機関が共有名義に対応している場合は、共有名義者として追加したい人とともに金融機関の窓口に行き共有名義化の手続きを行うことができます。

共有にはさまざまな方法があります。方法によってプロベートの要否が異なりますので、プロベート回避のために共有を考えている方は、その方法を採ることによって本当にプロベートが不要になるのか、確認する必要があります。

また、すでに財産を共有名義で持っている方は、自分の採る方法がプロベートを必要とするのか否かを事前に確認しましょう。プロベートが必要な方法で共有している場合には、事前に何らかの対策を講じた方がよいかもしれません。

①共同保有(Joint Tenancy)

複数の人で財産を所有する方法です。共有者のひとりが亡くなった場合には、プロベートを経ることなく残された共有者に自動的に権利が移転します。プロベートを避けるための対策としてよく用いられる方法です。

共同で持ち合う財産に限定はありませんので、不動産や預貯金はもちろん、株式や自動車といった種々の財産について用いることができます。誰と一緒に持ち合うか、何人で持ち合うかという点についても制限はありません。夫婦間は元より、2人以上の友人や赤の他人とでも共同で財産を持ち合うことができます。

ただし、共同保有者が全員同時に死亡した場合には、プロベート手続きが必要になります。

共同保有状態の場合、自分の持ち分については各自が自由に処分することができます。他の共同保有者の同意を得ることなく、第三者に自分の権利を譲渡することもできるのです。ただし、共同保有者から権利を取得した第三者の持ち分は、共同保有(Joint Tenancy)ではなく、生存者受取権(Right of Survivorship)の付いていない共有(Tenancy in common)となります。生存者受取権が付いていない場合、プロベートが必要となってしまいます。共同保有者から譲渡を受けた第三者は、自分の所有形態を確認するとともに、プロベート回避の対策を講じた方がよいでしょう。

②夫婦合有(Tenancy by the Entirety)

共同保有と似た制度ではありますが、婚姻関係にある夫婦間のみでしか利用できない点が共同保有と異なります。また、夫婦2人で所有している財産については、たとえ自分の持ち分であっても勝手に処分することはできません。相手方の同意が必要なのです。処分が自由にできないという点も、共同保有と異なります。

この制度では、夫婦の一方が亡くなった場合に、その者が所有していた権利はプロベート手続きを経ることなく自動的に残された配偶者に移転します。

③夫婦共有財産(Community property)

婚姻期間中に取得した財産は、夫婦で2分の1ずつ所有するというものです。たとえ一方の単独名義となっている財産であっても、2分の1ずつとするのです。そのため、当該財産を売却したり、抵当権を設定したりする場合には、夫婦双方の同意が必要です。

州によってはこの制度を採用していない場合もありますが、採用している州においては、契約書などで別途取決めをしない限り、自動的に夫婦で2分の1となります。

なお、結婚前にそれぞれが所有していた財産は、結婚後も引き続き各自の単独所有となります。また、夫婦のどちらか一方が相続または贈与によって受け取った財産は対象外です。

夫婦共有財産として所有していた財産についても、原則としてプロベート手続きが必要です。ただし、生存者受取権(Right of Survivorship)を付けていれば、夫婦の一方が亡くなった場合、残された配偶者はプロベートを経ずに権利を取得することができます。

夫婦共有財産制度が採られている州の場合には、夫婦共有財産にならないよう契約書を作成した上で他のプロベート回避方法を採るか、生存者受取権をつけておくことをお勧めします。

④共有(Tenancy in Common)

生存者受取権が付されていない共有ですので、共有者のひとりが亡くなった場合には、その人の持ち分割合についての相続手続きにおいて、プロベートが必要になります。残された共有者に自動的に権利が移転するわけではありませんので、注意が必要です。

生存者受取権が付いていない形で共有している場合には、共有方法を変えるなどしてプロベート回避対策を検討する必要があるでしょう。

以上をまとめてみましょう。

「生存者受取権が付された共有形態」であれば、共有者の当該財産に係る権利は、共有者の死亡に伴い、自動的にその他の共有名義人に移転します。したがって、プロベートを回避することができます。

もっとも、「生存者受取権が付された共有形態」にすれば相続問題をすべて解決することができるというわけではなく、税務の問題が発生するおそれがあります。共有名義化にあたり、贈与税が発生する可能性があるのです。

資金を拠出していないのに共有という形で所有権を持つということは、財産の取得資金を拠出した人からの贈与とみなされる可能性があります。そのため、海外において贈与税を納めなければならなかったり、共有名義にした時点では税金がかからなくても、共有者の死亡後に相続税に相当する税金が課されたりする可能性があるのです。例えばアメリカでは、銀行口座や証券口座について、資金を拠出した人が自由に全額引き出せる状態であれば共有名義口座を開設した時点では贈与には当たりませんが、資金を拠出していない共有名義者が預金や資金を引き出した段階で贈与と判断されます。

日本の税務当局は近年、贈与税や相続税の申告漏れの可能性が高いとして、共有名義の海外財産に特に注意を払い始めているようです。プロベート回避だけを目的とした安易な共有名義化によって、税金を余計に納めることになる可能性もあります。共有名義にする場合は、必ず事前に税務の専門家に相談しましょう。

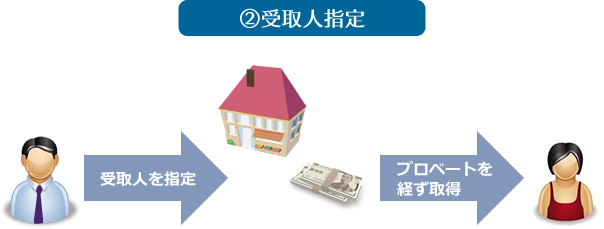

2)受取人指定

預金口座や証券口座などの金融資産の場合、相続が開始したときの受取人を金融機関にあらかじめ届けておくことで、プロベートを回避することが可能な場合があります。

一般的に、預金口座については「死亡時受取人指定口座生前信託」、証券口座については「死亡時承継人指定登録生前信託」と呼ばれ、極めて簡単な手続きでプロベートを回避することが可能です。

預金口座や証券口座をお持ちの場合には、各金融機関に受取人指定ができるかどうか確認してみましょう。

州によっては、不動産についても受取人の指定制度を採用している場合がありますので、確認をしてみるとよいでしょう。

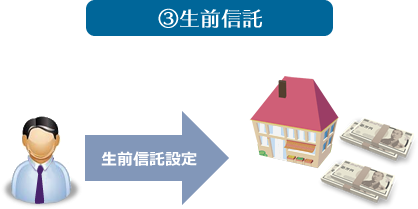

3)生前信託(リビング・トラスト

生前信託とは、生前に財産の名義を家族などに移しておく制度です。遺言ではプロベートを回避することができませんが、生前信託では信託時に名義を受託者に移すのでプロベートを回避することができます。また遺言とは異なり、内容は公表・記録されませんので、プライバシーの観点からも安心です。相続が発生したときに、プロベートを回避しながら財産を承継させる方法として、アメリカで広く利用されています。

ただし、生前信託の活用によりプロベートを回避できるのは、あくまで信託した財産に限られます。生前信託は時期や理由にかかわらず、何度でも書き直すことができますので、信託を設定した後に新たに財産を取得した場合は、新たな財産を受託者名義に変更するなどの修正が必要です。

生前信託設定にあたっては、信託契約書の作成や名義変更手続きなどの費用が生じますが、プロベート手続きも負けず劣らず煩雑で、生前信託以上の費用がかかる場合もあります。プロベートが長期化することも考えられますので、アメリカなどにおいて生前信託は比較的よく使われています。

4)遺言作成

財産がある国や地域の法律に基づいて、あらかじめ遺言を作成しておく方法です。

あらかじめ遺言を作成しておいたとしても、プロベートを回避することはできませんが、プロベートをスムーズに行うことは可能となります。遺言の作成には生前信託ほど費用がかかりませんので、あまり費用はかけたくないけれども、プロベートの負担は減らしておきたい人にお勧めの方法です。

5)少額財産

財産があるからといって必ずプロベートが必要というわけではなく、財産の総額によっては、プロベートが必要でないこともあります。例えばアメリカでは、一定額以下の財産についてはプロベートを経ずに相続手続きを行うことが認められている場合や、簡易なプロベート手続きで済む場合があるのです。財産の有無だけでなく、金額についても確認をしておく必要があります。なお、プロベートの要否や簡易なプロベートで済むかどうかの判断基準となる金額は、州によって差があります。5000ドル以下としている州もあれば、15万ドル以下としている州もあります。金額によって事前の対策も異なりますので、自分が手続きを行うことになる州における基準額を前もって確認しておく必要があります。

PAGE TOP

PAGE TOP

第3節 生前信託第6章 国際相続に備える

1)生前信託とは

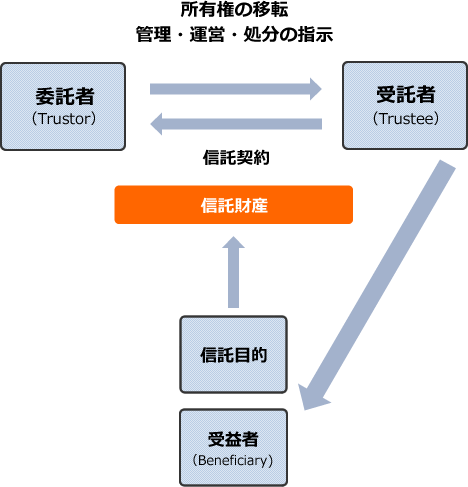

生前信託は、財産を承継させる仕組みのひとつです。委託者が信託行為によって信頼できる受託者に対して、金銭や土地などの財産を移転し、受託者は委託者が設定した信託目的に従って受益者のために信託財産の管理・処分を行うことになります。

生前信託の基本的な仕組みは、信託を設定する「委託者」、信託財産の管理・運用・処分を行う「受託者」、そして信託の利益を受け取る「受益者」により構成されます。

これらの法的に異なる立場(「委託者」「受託者」「受益者」)をすべて所有者本人が兼ねることもできます。

財産の所有者(委託者)が生前信託を設定する場合、所有者本人(委託者)が生存している間は、財産を受託者たる所有者本人に信託し、財産の名義を受託者名義に変更します。同時に受益者にも委託者本人を指定する旨を書面(信託合意書)で定めます。

一見複雑ですが、このように設定することによって、信託を設定した後も、従前どおり、自己の所有財産であるのと同様に自由に利用・処分することができます。財産を信託したとしても、当該財産の利用・処分において、生前中にはほとんど影響はありません。これまでどおり、自己の財産同様に取り扱うことが可能なのです。

信託合意書では、所有者本人(委託者)が亡くなった後の財産の処分方法や、自分が受託者として管理できなくなった場合に受託者として後を継いでくれる人(「承継受託者」)などについて記載をしておきます。こうすることによって、存命中の経済的な利益はそのままに、法的な所有権だけが、これまで財産を所有していた個人から、受託者に移転します。そして委託者兼受託者である実質の所有者が亡くなった際、それらの財産は亡くなった人の個人名義ではないため、プロベートは不要とすることができるのです。

相続開始後は、信託合意書によって指定したとおりに財産の分配が行われます。

2)日本ではなじみのない生前信託

日本にはプロベート制度がないので、あえてプロベートを回避するために生前信託を活用する必要はありません。そのため、日本では生前信託にはなじみがないのが実情です。日本で対応できる専門家が少ないことも日本で生前信託が普及しない主な理由のひとつといえるでしょう。

しかし、アメリカに財産を所有していれば、原則、プロベート手続きが必要です。

アメリカなどの海外に財産を所有する日本人は増えてきています。こうした現状から考えると、日本人も生前信託にもう少し興味を持ち、自分の相続の際に有効な制度なのか検討するべきなのかもしれません。

アメリカの財産について生前信託を行う場合にはアメリカの弁護士に依頼することになります。ただし、信託合意書などの内容は複雑であるうえに英文で書かれています。専門用語も出てきますので、日常会話以上レベルの英語力が必要です。英語に自信がない場合には、日本語でわかりやすく説明してくれる弁護士を探す必要がありますが、信託に詳しく、かつ、日本語と英語どちらも不自由なく使える弁護士はなかなか見つかりません。

アメリカで信託が盛んに行われている理由として、税制上、優遇措置がとられているという点も挙げることができます。信託をすれば遺産税を支払う必要がないと言われるくらい税制上の優遇措置がとられているのです。

一方、日本ではどうでしょうか。日本では信託に関する税務上の制度はあまり整備されていません。日本の信託は、相続税を回避する手段として活用できるほどのものではないのです。

日本に財産を持つアメリカ人もいますが、生前信託のスキームによっては、日本の税制上の取り扱いが明確とはいえない状況です。アメリカで税金対策として設定した信託が日本においても節税効果を発揮するのかということは、多くのアメリカ人にとって気がかりな点でしょう。

信託を設定する場合、日本の財産と海外の財産を分けて考えたほうが、後々問題も生じにくいといえます。

3)生前信託のメリット

生前信託の最大のメリットは、やはり、プロベートを経ずに相続手続きを進めることができるという点です。

管理清算主義を採る国の相続手続きにおいて、プロベートはなかなか厄介な手続きで、できれば避けて通りたいものです。

また、生前信託では、遺言者が生きているうちに財産名義が受託者に移っていますから、信託を受けた側が主導権を持って相続を進めることができる点もメリットのひとつです。

被相続人の意思を反映するのであれば遺言でも十分ともいえそうですが、遺言を残しているだけではプロベートを回避することはできません。そこで、生前信託の利用が選択肢のひとつになります。つまり、生前信託によってプロベードを経る必要がなくなれば、スムーズに被相続人の遺産を相続させることができるのです。アメリカでは、生前信託は被相続人の意思を反映しやすい制度として認識されています。

さらに、生前信託を設定するとプロベードを経る必要がなくなりますので、遺産や相続人の内容が裁判所など、他人の目に触れることはありません。プロベートでは一定の情報が一般に公開されてしまうため、プライバシーが保護されないという点に不安を感じる人もいるようです。生前信託であればプライバシーを守ることができるためその点にメリットを感じる人も多いようです。

4)生前信託の見直し

生前信託は、定期的に見直すことをお勧めします。

財産を渡すべきだった子が先に亡くなってしまうことも、信託設定後に新たに子どもが生まれることもあるでしょう。

法律や税制度も不変のものではありません。信託者自身の気持ちが変わってしまうこともあります。時間の経過とともに、信託者などを取り巻く環境には様々な変化が生じるものです。そうなると、すでに設定した生前信託の内容では必ずしも信託者の希望に沿ったものではなくなっている可能性があります。一度生前贈与を設定するとそれで相続対策は完了と考えがちですが、遺言と同じく、本人の意思でいつでも変更や撤回が可能ですから、定期的に見直しを行うことが重要なのです。

財産の構成や内容に変化があったとき、家族構成に変化があったとき、財産の配分に対する考えに変化があったときなどに見直してみるとよいでしょう。「毎年自分の誕生日に見直す」というようにあらかじめ見直し日を設定しておくのもよいかもしれません。

5)生前信託の留意点

生前信託の設定にあたっては、信託合意書に財産の内容、その財産を誰にどのように承継させるか、委託者の相続開始時や意思表示が不能となったときの次の受託者として財産の管理や分配を行う人(承継受託者)の指定などを記載します。

ここで1点、注意が必要になります。生前信託は、合意書を交わすことが目的ではなく、財産の名義を自身の名義から信託の受託者の名義に変えることが重要なのです。

名義変更を行わないと、名義変更がされていない財産について生前信託契約は無効となりますので、結局プロベートが必要になります。これでは生前信託を設定する意味が半減してしまいます。

また、名義変更の手続きは、財産ごとに行う必要があります。信託を設定する財産すべてについて行わなければなりませんので、かなりの労力と費用を要する手続きになります。加えて、生前信託を設定する場合は、通常、弁護士に依頼します。合意書を始めとした書類作成に係る弁護士費用は、財産の構成や内容などによってさまざまですが、相当な金額がかかることもあります。

複雑な手続きを必要とするうえ経済的な負担もありますが、生前信託を設定しておけばプロベートを回避することができます。相続開始後すぐに受益者への名義変更や分配が可能となり、結果として相続手続きを早く終わらせることができるのです。

ただし、例外があります。遺産税の申告・納付が必要な場合は、必ずしも相続手続きが早く終了するとは限りません。

遺産税の申告・納付が必要な場合、原則として税務確認作業が終了するまで、信託が設定されている財産の名義変更や分配は行われません。生前信託設定により受託者名義となっている財産であっても、税務面では、委託者(被相続人)の財産として扱われ、遺産税の申告・納付の対象となります。相続開始時から9ヵ月以内に遺産税の申告・納付を行う必要があり、さらには税務確認作業の終了通知書を待たなければなりません。

税務処理が終わる前に遺産の分配を行ってしまうと、後から想定外の課税があった場合に、最悪、遺産の分配を行った受託者が、本人の責任として税金を支払わなければならないリスクもあります。遺産税の申告・納付が必要になる場合には、仮に生前信託が設定されていてプロベートを経ることなく相続手続きを進めることができるケースでも、名義変更や売却手続きは一旦保留にしておいた方がよいでしょう。

【コラム】エステートプランニング

日本では自分が死亡したときのことを積極的に話す風潮はあまりありません。

終活やエンディングノートなど、相続に関わるトピックについて取り上げられた書籍や雑誌の特集は増えてきているものの、生前に自分の死後のことを積極的に考えている方はどのくらいいるでしょうか。日本では相続について話すことはタブーである傾向が強い一方で、アメリカでは、自分の死後を見据えたプランニングを生前行うことは特に珍しいことではありません。

このような自分の死後を見据えたプランニングをエステート・プランニングといいます。

エステート・プランニングとは、人生に起こり得るさまざまな状況を予想し、対策を講じておくための計画のことです。日本では、あまり聞き慣れない言葉ですが、アメリカではよく使用されている相続対策です。アメリカにおけるエステート・プランニングの考え方は、単なる「遺産相続への対応」や「税金対策」よりも幅広く、例えば、自分が亡くなった後に自分の財産をどう処分するか、生前に自ら財産を管理できない状態になったらどうするのか、何らかの理由で医療行為に対する意思表示ができなくなった場合に代行決定権を持つ人物を誰に指定するのか、未成年の子どもがいる場合に本人に何かがあったならばどうするかなど、その人に起こる万が一の場合に備えての対策を含みます。エステート・プランニングは、どうしたら家族に迷惑をかけないようにできるのか、自分が亡くなった後、残された家族が問題なく暮らせるのかなど、家族を想う気持ちから考えられた制度といえるでしょう。

エステート・プランニングは、富裕層はもちろんですが、広く一般的に行われています。また高齢者に限らず、若い世代においても比較的盛んに行われています。

エステート・プランニングには、次の3つがあります。

①生前信託(リビング・トラスト)

生前信託では、本人が死亡したときに財産を誰にどのように承継させるかについてあらかじめ指定しておきます。その意味では遺言と似ていますが、遺言ではプロベートを回避することができないのに対して、生前信託ではプロベートを回避することができます。この点が、両者の大きな違いです。

②遺言

遺言は、生前信託と同様に、本人の死後の財産をどのように分配するかを定めるもので、相続開始後に初めて法的効力を発します。プロベートを回避することはできませんが、遺言を残しておくことでプロベートをスムーズに進めることができます。

また、未成年の子どもがいる場合は、不慮の事故などで両親がともに死亡してしまった時の子どもの法的保護者を遺言によって指定することもできるなど、遺言はさまざまな形で活用できます。

③委任状

委任状は、遺言とは異なり、作成者の生前でも法的効力があります。例えば事故や病気など何らかの理由で本人が意思表示することができなくなった場合に、代わりに誰が財産の管理や処分などを決定するのか、あらかじめ指定しておくのです。

委任状には、「財産に関する委任状」と「医療に関する委任状」の2種類があります。

財産に関する委任状は委任者が万一、植物人間になった場合、家族や友人の中から信頼できる人を選んで、その人に自分の代わりに金銭の収支の管理をしてもらうように決めておく書類です。

医療に関する委任状は、延命措置や臓器移植に関する意思表示について定めておくものです。アメリカは訴訟社会であることから、銀行や病院は後から訴訟トラブルに発展しないようにするために、法的な文書を要求してくる場合が多いのです。法的な文書がない限り、本人の情報を公開したり、口座にアクセスさせたり、医療行為の合意書への署名を有効と認めたりすることはほとんどありません。したがって、本人が意思表示できない状況下で手続きが滞ることのないよう、委任状のような法的な書類を前もって用意しておくことが必要になるのです。

以上説明したとおり、生前信託も遺言も委任状もそれぞれ異なる性質・機能を持っています。必ずしもすべてを用意しなければいけないものではありませんが、併せて使用することでよりよい対策を講じることができますので、生前対策としてすべて揃えておくことが望ましいでしょう。

基本的にプロベートが煩雑な州では生前信託を設定する人が多く見られます。ただし、プロベートを回避できるのは信託を設定したうえで名義変更をした財産に限られます。信託設定した後に財産を取得した場合、その財産についても名義変更をしなければ、その財産についてはプロベートが必要になってしまいます。しかし、名義変更手続きといってもそう簡単に行えるわけではありませんし、費用もそれなりにかかります。頻繁に信託内容に変更があると、そのたびに変更するのも大変です。

この場合に便利なのが委任状です。委任状には効力開始時期によって、「①署名した時点で有効になるもの」「②委任者の意思能力が衰えたことによって有効になるもの」という2種類があります。②の委任状は、意思能力が衰えたことを示す診断書を医師などが提示することによって有効になります。②の委任状を使って、信託していない財産についても自身の意思能力がなくなった後で信託を設定することができるのです。

第4節 遺言作成第6章 国際相続に備える

日本の相続においても、手続きを円滑に進めるためには遺言を作成しておくことが大切です。遺言を作成していないと、相続手続きが長引く可能性があります。

国際相続においても同様に、遺言の作成は相続手続きを円滑に、そして短期間で完了するために重要です。

例えばアメリカの場合、原則として、プロベート手続きを経て、財産の所在する州の法律に従って財産を分配します。日本で遺産分割協議が成立し、その遺産分割協議書をもってアメリカにある財産について名義変更手続きを行おうとしても、プロベートを経なければ名義変更を行うことができず、手続きが長引く可能性が高いでしょう。

アメリカでは、被相続人が遺言を作成しないで亡くなった場合、受取人指定などにより譲り受ける人が決まっている財産以外は、実務上、州法に基づく法定相続による分配に従ったほうが早く手続きを終えることができます。せっかく日本で行った遺産分割協議もまったく意味のないものになってしまう場合があるのです。

また、分配方法が州法の定めと異なっている場合、贈与税が課される可能性もありますので、この点も注意が必要です。

以上のことを考慮すると、相続人の負担を軽減し、自分の思う通りに財産を残すには遺言を作成する必要があります。

すべてのケースで海外での遺言が必要になるとは限りませんが、現地での相続手続きをスムーズに行うために、できることなら遺言を用意しておいたほうがよいでしょう。特にプロベートが必要な場合には、遺言を残しておくようにしましょう。再三お話しているように、遺言によってプロベートを回避することはできませんが、プロベートを円滑に進めることができます。

遺言は生前信託ほど費用もかかりませんので、より気軽に作成することができます。日本では遺言を作成するのは比較的高齢の方が多いですが、海外では遺言を作成している若者も多いようです。相続対策を急いで行わなければならないというわけではないが、何の備えもしないのは心配である方には、費用も安く気軽に作成できる遺言がよく用いられています。

将来の相続に備え、海外にある財産の内容とその承継方法について遺言を作成する場合には「現地の法律に基づく方式」で作成することをお勧めします。

1)日本の遺言制度

遺言はどの国でも円滑な相続手続きのために役立ちますが、その作成方法は国によって少しずつ違いがあります。

まずは日本の遺言制度について見ていきましょう。

ア 遺言の種類

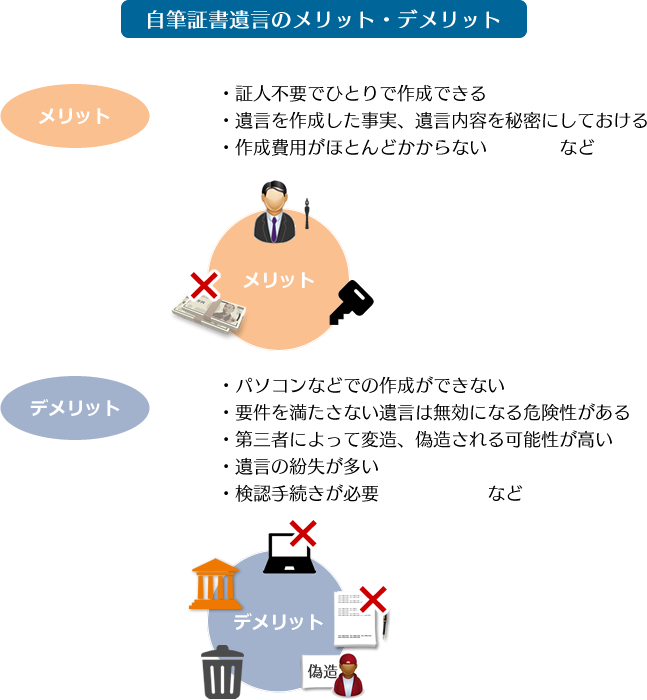

日本の法律に基づく遺言として、主に、自筆証書遺言、公正証書遺言、秘密証書遺言の3種類の方式があります。それぞれ長所もあれば短所もありますので、十分に理解したうえで、どの方式で遺言を作成するか選択することをお勧めします。

①自筆証書遺言

自筆証書遺言は、いつでもどこでも単独で作成できるところに最大の特徴があります。

必要なのは紙とペンと印鑑だけです。費用をかけずに、他人に内容を知らせず、自分だけで作成したい人向きの方式です。

ただ、誰にでも簡単に作成できる反面、それに伴うデメリットが多いことにも注意しなければなりません。

自筆証書遺言は遺言の全文を遺言者が自筆で書くことが絶対条件です。署名はもちろん、遺言の内容から日付や財産目録(相続財産をすべて書き出したもの)まですべてです。遺言は遺言者の死後に効力を発するものなので、遺言者自らが本当に自分の意思で作成した遺言なのかの争いが生じても、遺言者本人に確認することはできません。全文自筆であれば筆跡鑑定などで確かめる方法もありますので、間違いなく遺言者本人が書いたことを明確にすべく厳格に自署性が要求されているのです。

ワープロやパソコンを使って作成した遺言は、自筆証書遺言としての効力がありません。「遺言書がその全文、日付及び氏名を自書し、これに印を押さなければならない」(民法968条1項)という要件を満たしていない場合、どんなに一生懸命作成したとしても、その自筆証書遺言は無効と判断されてしまいます。

すべて自筆で書かなくてはいけない自筆証書遺言を一字一句間違いなく一度で書き上げることはとても難しく、間違えてしまうこともあるでしょう。間違えたからといって、また最初から書き直すということになるとそれはそれでまた大変ですので、間違えた部分だけ修正することもできます。

ただし、遺言の変造を防ぐため極めて厳格な方式に従って訂正する必要があります。方式に従わない訂正は、訂正そのものが無効として扱われます。訂正が広範で詳細な内容に及ぶ場合や、訂正方法に自信がない場合には、いったん遺言を撤回して新たに遺言を書き直したほうがよいでしょう。自筆証書遺言は証人を用意することなく作成できますが、他人に見せてはいけないというわけではありません。弁護士などの専門家に内容を見てもらい、方式上、有効な遺言であるかどうか確認してもらうとよいでしょう。ただし、その後の偽造・変造を防止するためにも、相続人など利害関係者には遺言の内容を見せないほうがよいと考えられます。

自筆証書遺言の厄介な点として、検認手続きを経なければならないということがあります。

検認手続きとは相続人に対して遺言の存在と内容を知らせるとともに、遺言の形状、加除訂正の状態、日付、署名など検認の日現在における遺言の内容を明確にし、遺言の偽造・変造を防ぐ手続きです。

封印がなされた自筆証書遺言を見つけた人は、封を開けずにそのままの状態で家庭裁判所に持って行き、相続人全員の前で開封することになります。検認手続きは広く一般に知られている手続きではありませんので、遺言を発見した相続人がうっかりその場で開封してしまわないとも限りません。悪気はなくとも開封したがために偽造・変造を疑われ、相続人間でのトラブルの火種となってしまうかもしれません。家庭裁判所以外で勝手に自筆証書遺言を開封すると、場合によっては5万円以下の過料に処せられることもありますので注意が必要です。遺言者自身も遺言の封筒に「開封せずに家庭裁判所で検認手続きを受けること」といった注意書きを一言添えておくとよいでしょう。

手続きの流れとしては、まず遺言を発見した相続人などが家庭裁判所に申し立てる必要があります。手続きが完了するまで1カ月ほどかかります。自筆証書遺言の内容を実現するには検認手続きは不可欠で、遺言に検認済証明書が付いていることが必要です。登記所や銀行の担当者もそのことを十分承知しており、例えば、検認手続きを経ていない遺言に基づいて不動産の登記をしようとしても、登記所では受け付けてもらえません。

また、例えば、封をした自筆証書遺言に、遺言者の葬儀に関する希望などが書かれていた場合、遺言書が手元に戻るころには、すでに葬儀は終了していますので、要望どおりになりません。

なお、検認手続きはあくまでも遺言の内容を明確にして遺言の偽造・変造を防止するための手続きであり、遺言の有効性を判断する手続きではありません。検認手続きを経たからといって、遺言者本人が自らの意思によって作成した遺言であることの証明にはなりません。遺言の有効性を問題とするため場合には、検認手続きとは別に裁判で争う必要があります。

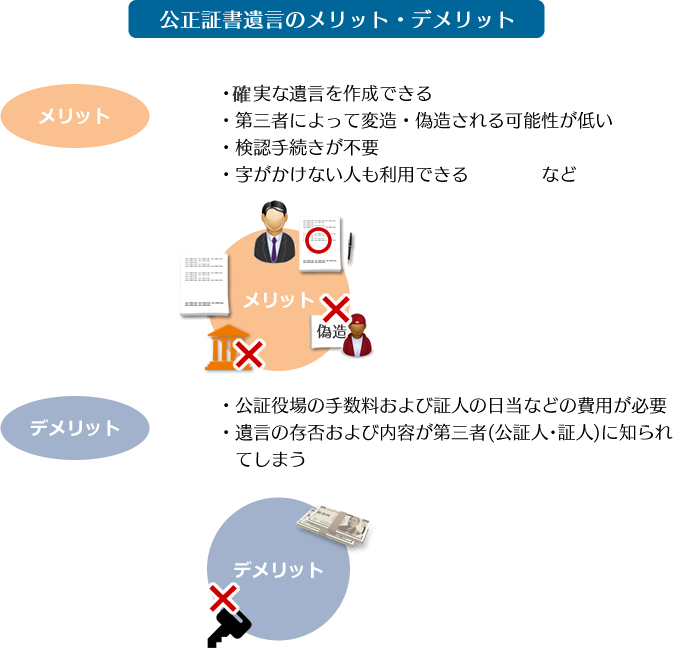

②公正証書遺言

安全性・確実性を最優先する場合には公正証書遺言をお勧めします。公正証書遺言は公証人が作成するので、自分で筆記する手間もかかりませんし、公証人が要件を確認しながら作成してくれますので、自筆証書遺言のように要件の不備によって無効となる心配もありません。

公正証書遺言であれば検認手続きは不要ですので、相続開始後すぐに分割手続きに入ることができます。証人2人の立会いの下、公証人によって遺言者の意思を確認しながら作成されることから、遺言の効力が問題となる可能性も少ないというメリットがあります。

公証人は、遺言者の話をじっくり聞いて遺言者の希望に沿った公正証書遺言を作成してくれますが、何も準備せず公証役場に相談に行くべきではありません。作成する遺言の大略は遺言者自身で決めておく必要があります。詳細な点については公証人と相談しながら決めても構いませんが、遺言は遺言者自身の想いを実現するものです。主要な点は必ず事前に決めておき、原案を作成したうえで公証役場に出向くのがよいでしょう。

遺言の原案といってもどのように書いたらよいかわからない、遺言の内容が複雑になりそうで法的に問題ないか心配である、といった場合は、弁護士などの法律専門家に相談することをお勧めします。法律専門家に相談して希望に沿った遺言の原案を作成したうえで、公証役場にて公正証書遺言を作るという手順を踏んだほうが、間違いのない遺言を作成することができます。

また、公正証書遺言を作成するには、証人2人の立ち合いが必要です。そこで事前に証人をお願いする2人を決める必要があります。ただし、誰もが無条件でなれるわけではありませんので注意が必要です。

以下の人は遺言の証人または立会人になることができないとされています(民法974条)。

ⅰ未成年者

ⅱ推定相続人、受遺者およびその配偶者並びに直系血族

ⅲ公証人の配偶者、4親等内の親族、書記および雇い人

知人や親戚に証人を依頼すると、証人から相続人に遺言内容が漏れる危険性があります。無用なトラブルを避けるために、証人は弁護士などに依頼しましょう。弁護士などには守秘義務がありますので、遺言の内容が他に漏れることはありません。もちろん公証人にも守秘義務がありますので、事実上、遺言内容の秘匿も可能となります。

公正証書遺言を作成したいけれど国外に住んでいて、遺言作成のためだけに日本に帰るのも面倒だという人もいるでしょう。実は、在外の日本大使館・領事館で公正証書遺言を作成することができます。この場合、日本領事が公証人となって作成します。ただし、日本大使館・領事館での公正証書遺言作成は広く用いられている方法ではありません。そのため、必ずしもすべての領事が公正証書遺言の作成に明るいわけではありません。手続きに必要以上の時間がかかったり、場合によっては手続きに不備があったりする可能性もないとはいえません。万全を期すためにも、一度日本に帰国して、日本の公証役場で遺言を作成するのがよいでしょう。すぐに帰国できない場合には、もしものときに備えて自筆証書遺言を作成しておきましょう。不備などにより無効となる危険性の高い自筆証書遺言ですが、遺言をまったく残していないよりはトラブル回避につながります。

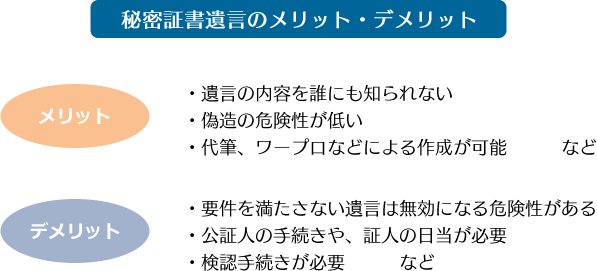

③秘密証書遺言

秘密証書遺言は遺言の内容を他者に知られることなく作成できます。

代筆やワープロ(パソコン)による作成も可能なため、比較的簡単に作成することができ、最終的には公証役場で公証人と2人以上の証人のもと遺言の存在を証明してもらいます。ただし、自筆証書遺言や公正証書遺言ほど一般的ではありません。

公証人に遺言の存在を証明してもらうので、それなりに費用がかかります。また、公証人が証明するのはあくまでも遺言の「存在」です。遺言の「内容」について公証人は確認しませんので、内容に不備があり遺言が無効となってしまう恐れがあります。公証役場で遺言書を保管してもらうこともできませんので、遺言書の紛失や相続人による隠匿などの危険性にも注意しなければなりません。

また、自筆証書遺言と同じく家庭裁判所による検認手続きが必要になります。

イ 海外の方式で作成された遺言も日本における検認手続きが必要なのか

日本の方式で作成された自筆証書遺言や秘密証書遺言の場合、家庭裁判所による検認手続きが必要です。日本の家庭裁判所による検認手続きが必要になるのは、日本の方式で作成された遺言に限られるのでしょうか。アメリカの方式で作成された遺言でありながら、相続財産の大部分が日本にあるという場合など、アメリカの方式の遺言を日本の話し合いの場に持ち出さなければならないということもあるでしょう。その場合、アメリカの方式で作成された遺言であっても、日本の家庭裁判所による検認手続きができるのかが問題となります。

遺言書の所在地、遺言者の最期の住所地、相続財産の所在地のいずれかが日本にある場合には、日本の家庭裁判所に管轄権が認められることが多いです。

遺言者がアメリカに居住しアメリカの方式で遺言が作成されていたとしても、相続財産の大部分が日本にあるような場合には、日本の家庭裁判所で検認手続きを行うほうがよいかもしれません。

なお、一度外国の裁判所でプロベート手続きを経た遺言は、日本の家庭裁判所での検認手続きを採ることができない場合がありますので、注意が必要です。

2)外国人が日本の遺言を作成することはできるのか?

将来の相続に備え、海外にある財産の内容とその承継方法について遺言を作成する場合には現地の法律に基づく方式で作成したほうが、その後の手続きを円滑に進めることができます。

日本人が海外に財産を持っている場合はもちろんですが、その逆もまた然りです。日本に財産を持つ外国人は、日本の民法で規定された方式に従って遺言を作成することをお勧めします。その場合、そもそも外国人であっても日本の遺言を作成することができるのかが問題となります。

結論としては、外国人であっても日本の遺言を作成することができます。

行為地法、本国法、住所地法、常居所地法、不動産の所在地法のいずれかが日本法に該当すれば、日本法に基づく有効な遺言を作成することができるのです。

遺言がないと相続手続きをスムーズに進めることは難しいため、日本に財産を所有している場合、財産の種類や所有者の国籍・住所地にかかわらず、日本の遺言を作成することをお勧めします。相続財産に預貯金や不動産がある場合、金融機関や法務局において名義変更や相続登記を行うことになりますが、被相続人が外国籍の場合は、準拠法の確認や、法定相続人・相続分の確定にどうしても時間がかかります。多くの国では日本のような戸籍制度はありませんので、相続人を簡単に確定することができないのです。

かつては、日本に住む外国人は外国人登録原票記載事項証明書などで家族関係を確認していましたが、来日前の家族関係について知る術はありませんでした。実務上は本人などから「宣誓供述書」を取ることで進めていたようですが、金融機関や法務局では、その書面によっても、当然に対応してもらえない場合がありました。

2012年7月9日に旧外国人登録法が廃止されたことに伴い、外国人登録原票記載事項証明書は廃止され、現在は外国籍の人にも日本人と同じように住民票の写しが交付されるようになりました。日本に住む外国籍の人で住所、在留資格、世帯構成などの証明書が必要な場合には、住民票の写しを取り寄せることになります。

なお、帰化した当時の記録や、外国人登録原票記載事項証明書の廃止以前の住所の経過を証明する必要がある場合には、かつての外国人登録原票記載事項証明書を法務省に対して開示請求します。請求者は当該外国人登録原票に記載された本人でなければならないなど、請求に際していくつかの条件がありますので、必要になりそうな場合には事前に確認・準備をしておきましょう。

外国人で日本語の読み書きが十分にできない場合は、外国語で日本の遺言を作成することもできます。ただし、外国語で遺言を作成する場合には自筆証書遺言での作成は避けたほうがよいでしょう。日本語で作成しても不備が多く無効になる可能性が高いのですから、外国語で作成すると要件を満たさず結果的に無効になる可能性が高いですし、遺言執行手続きに際して障害が生じることが大いに考えられます。

外国語で遺言を作成する場合は、円滑な相続のためにも公正証書遺言で作成することをお勧めします。公正証書遺言自体は日本語で作成されますが、外国人が公正証書遺言を作成する場合には、公証役場で通訳を介して遺言の内容を確認したうえで署名することができます。

(遺言の方式の準拠法に関する法律)

第2条

遺言は、その方式が次に掲げる法のいずれかに適合するときは、方式に関し有効とする。

- 行為地法

- 遺言者が遺言の成立又は死亡の当時国籍を有した国の法(本国法)

- 遺言者が遺言の成立又は死亡の当時住所を有した地の法(住所地法)

- 遺言者が遺言の成立又は死亡の当時常居所を有した地の法(常居所地法)

- 不動産に関する遺言について、その不動産の所在地法

3)日本に財産がある場合に海外の方式に基づく遺言は有効か?

夫婦ともに日本国籍で、財産の中に日本所在の不動産もあるが長い間アメリカで暮らしている人が、遺言もアメリカの方式で作成する場合、その遺言をもって日本の不動産についても問題なく相続手続きを進めることができるのでしょうか。

日本国籍を有していながら、永住権を取得するなどして長い間海外に暮らしているという人もいるでしょう。日本国内にも財産を持っているにせよ海外財産のほうが多い場合、海外の方式で遺言を作成し、その遺言の中で日本の財産についても記載したいと考えることもあるでしょう。

そのような方法で遺言を残すことはできるのでしょうか。

日本の遺言の方式の準拠法に関する法律によれば、住所地の法律に基づく遺言は有効ですので、海外の方式で作成された遺言であっても日本において相続手続きを進めることは可能です。ただし、実務上、スムーズに相続手続きができない恐れがあります。

日本所在の不動産について海外の方式の遺言を残していた場合で考えてみましょう。日本の不動産についての名義変更手続きは日本の法務局で行います。相続に伴う名義変更の場合、相続人全員の戸籍謄本や印鑑証明書とともに、遺言を法務局に提出します。法務局によっては海外の法律に基づく遺言の取り扱いに不慣れな場合もあり、日本の法律に基づかない遺言以外での手続きは受け付けてもらえない可能性もあります。

法律などを説明して納得してもらうことができれば手続きを進めてもらえるでしょうが、説明に労力を要しますし、その間、手続きが滞ってしまいます。海外で作成した遺言ではスムーズに手続きが進まないと考えて、日本の財産については日本の方式で事前に他の対策を講じたほうが良さそうです。遺言の方式の準拠法に関する法律では、本国法や住所地法などとともに、「不動産に関する遺言について、その不動産の所在地法」による遺言を有効なものとして認めています。手続きをスムーズに進めるためには、不動産については、不動産の所在地法に則った方式による遺言を作成することをお勧めします。

不動産だけでなく、預貯金などその他の財産の場合も、できる限り財産の所在地の法律に則った方式で遺言を作成したほうがよいでしょう。

預金口座の解約や払い戻し手続きに際して、遺言を提出することが必要になります。その際、海外の法律に基づく遺言ですと受け付けてもらえない危険性はゼロではありません。後々の相続手続きがスムーズに進まず困るのは、残された相続人です。相続人に迷惑をかけないためにも、財産の種類にかかわらず、できる限り財産の所在地の法律に則った遺言を作成しましょう。

4)海外に財産がある場合に日本の遺言は有効か?

日本国籍を有し日本に居住しているが、日本とアメリカ両方に財産を持っている人が、日本の方式に則って遺言を作成した場合、この遺言でアメリカの財産についての手続きも行うことができるのでしょうか。

先述した「日本に財産がある場合に海外の方式に基づく遺言は有効か?」とは逆に、海外に財産がある場合に日本の遺言をもって手続きを進めることはできるのでしょうか。

結論からいうと、日本の方式に従った遺言であっても、理論的には海外で有効とされますが、実務上相続手続きがスムーズに進まないことが多いでしょう。

まず、日本の法律に基づく遺言が財産の所在する国において有効か否かは、当該国における遺言の方式に関する準拠法を調べる必要があります。当該国がハーグ条約のうち、「遺言の方式に関する法律の抵触に関する条約」を批准していれば、条約と同様の内容の国内法を制定しているものと考えられます。日本は当該条約を批准しているので、条約と同内容の遺言の方式の準拠法に関する法律を制定しています。

当該条約による一定の条件を満たすことで、当該国において遺言は有効とされます。

ただし遺言が有効となっても、実務上、日本の遺言で海外の財産に関する相続手続きをスムーズに進めることができるかは場合によります。特に、アメリカではパソコンで作成した遺言が主流で、日本の自筆証書遺言のように遺言者の手書きの遺言は主流ではありません。そもそも、証人の立会いがなく遺言者の自筆で書かれた遺言は、アメリカにおいては有効なものとは認められない場合があります(アメリカ50州のうち、証人立会いのない自筆遺言を認めているのは半数程度です)。

アメリカの金融機関などで日本の遺言に基づいて手続きを進めようとしても、そう簡単にはいかないでしょう。ましてや作成された遺言が日本語で書かれていればなおさらです。

遺言が英語で書かれていたとしても、アメリカにはプロベートがあります。まずはプロベートを経て、その遺言が本人の筆跡であることを立証しなければなりません。

アメリカの財産については、日本の方式で作成した遺言も一応有効ですが、その後の手続きを考え、アメリカの方式で作成するほうがよいでしょう。アメリカにある財産が不動産であれば、不動産の所在地法として問題なくアメリカの方式で有効な遺言を作成することができます。

一方、アメリカにある財産が不動産ではない場合、少し厄介なことになります。本国法も所在地法も常居所地法も使えませんので、どうしても遺言を残すとなれば遺言の行為地をアメリカとすることになるでしょう。

場合によっては海外の財産を事前に処分したり、プロベート回避のための対策を講じたりすることも検討する必要があります。

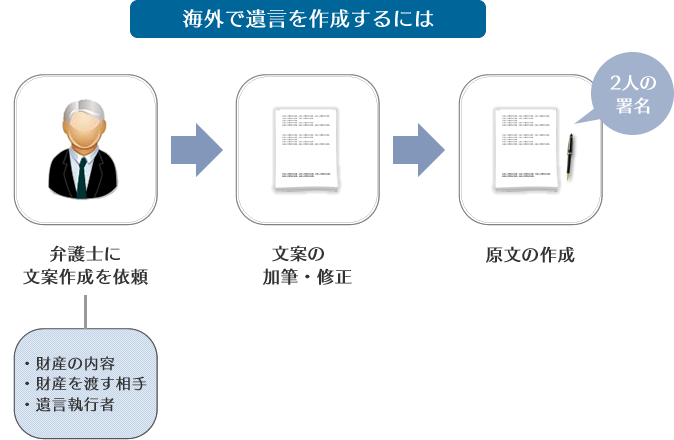

5)海外で遺言を作成するには

海外で遺言を作成する際には、現地の弁護士に依頼した方が間違いのない遺言を作成することができます。特にアメリカの場合は州によって法律が異なりますので、遺言を作成する州の資格を持った弁護士に依頼することが大切です。

アメリカで遺言を作成する場合には、一般的に次のような流れになります。

①弁護士に文案作成を依頼

遺言作成に必要な情報を弁護士に伝えて、案文を作成してもらいます。

・財産の内容

・財産を渡す相手

・遺言執行者

②案文の加筆・修正

希望通りに財産が分配されるように記載されているか確認します。

遺言の作成において難しいのが「財産の特定」です。

不動産であれば所在地や地目、面積、預貯金であれば支店名、口座名義、口座番号まで詳しく記載すればするほど、誤解が生じるリスクを減らすことができます。日本の遺言の場合、後々誤解が生じないことを重視し、確実に財産が特定されるように財産の詳細を記載すべきなのですが、アメリカなどの場合はそう単純にはいきません。アメリカの場合、プロベート手続きに際して遺言の内容が公開されてしまいます。公開された遺言の内容をもとに接触を図ってくる不動産業者などもいますので、安易に詳細情報を記載するわけにはいきません。また、あまりにも詳細に記載した場合、財産に些細な変更があっただけでも遺言を修正しなければならないなど、なかなか面倒です。かといって、財産の特定をあまりにも大ざっぱにしてしまうと、遺言を実行する際に財産を特定するのに時間がかかってしまうというデメリットもあります。

その州に所在する財産をすべてひとりの人に相続させる場合には、「○○州に所在する財産のすべて」という方法で記載すれば問題ありませんが、個々の財産をそれぞれ別の人に相続させる場合には、どの程度まで特定すべきか弁護士とよく相談しましょう。

日本国内と海外両方に財産があり、日本の財産については日本法に則った方式の遺言を、海外の財産については当該国の法律に則った方式の遺言をそれぞれ作成する場合には、双方の遺言の内容が重複・矛盾しないように気をつけましょう。そのためにも、日本法に則った遺言には「日本に所在する財産」、アメリカの州法に則った遺言には「○○州に所在する財産」といったように、適用範囲を明確に意識することも忘れてはなりません。

以前に作成した遺言を修正・撤回する場合も、いつ・どこで作成した遺言のどの部分を修正・撤回するのか、明らかにします。内容に矛盾がある遺言が2通以上発見された場合、矛盾する内容については作成年月日が新しいほうの遺言が優先されますので、新しい遺言に、以前に作成した遺言は撤回する旨を記載すれば、それまでに作成した遺言を簡単に撤回することができます。ただし、「これまでに作成したすべての遺言を撤回する」と記載する場合には注意が必要です。

以下、具体的に見てみます。

ⅰ「日本に所在する財産」についての遺言作成

ⅱ「アメリカに所在する財産」についての遺言作成

ⅲ「アメリカに所在する財産」についての遺言のみ撤回するつもりで「これまで作成したすべての遺言」を撤回する

このような撤回方法だと、撤回するつもりのなかった「日本に所在する財産」についての遺言も撤回されることになってしまいます。ⅱの遺言のみを撤回する場合には、「○月○日作成のアメリカに所在する財産についての遺言のすべてを撤回する」と撤回する遺言を明確にすることを忘れないようにしましょう。

③原本の作成

納得いく遺言の案文が出来あがったら、原本を作成します。アメリカの場合、州によっても異なりますが、通常、2人の署名を求められます。州によっては署名に公証を受ける必要があります。この点は日本の公正証書遺言の作成方法と似ています。

海外で遺言を作成するには、日本で遺言を作成する場合にもまして時間、手間、知識が必要となります。相談できる弁護士を探すのにも時間がかかるでしょうから、余裕をもって早めに対策を講じるべきでしょう。

この記事と

関連性の高いページはこちら

節税・相続税のことなら『国際相続の弁護士.com』

相続財産が海外にある場合、手続きが複雑になります。国内財産の分け方も絡む紛争を総合的に解決します。

- 2019-08-19

- [CATEGORY]: 第6章 国際相続に備える,知識の解説

- [TAG]:国際相続

『 国際相続の弁護士 』のその他の記事

- 海外に相続財産がある場合

- 海外に相続財産がある場合海外に相続財産がある場合 近年は、海外に滞在、居住することも珍しいことではなくなり、それに伴い、海外の金融機関に口座を開設することや、海外送金等がごく普通に行われています。さらに、資産家による積極的な海外投資も盛んになっていますので、海外に預金や不動産などの財産があることは珍しくなくなりました。 国際相続が発生する最もシンプルなケースは、被相続人及び相続人の全員が日本人で日本に住所を有していて、相続財産の一部が海外にある場合といえます。 このような国際…

- 第6章 国際相続に備える

- 第1章 これからの相続 第2章 海外資産のモノの相続 第3章 海外在住・外国籍の被相続人・相続人がいる国際相続 第4章 日本の相続税はかかるのか 第5章 海外の相続税はかかるのか 第6章 国際相続に備える 第1節 国際相続に備えておくべきこと第6章 国際相続に備える これまで見てきたとおり、国際相続は日本の相続以上に複雑で手…

- 第5章 海外の相続税はかかるのか

- 第1章 これからの相続 第2章 海外資産のモノの相続 第3章 海外在住・外国籍の被相続人・相続人がいる国際相続 第4章 日本の相続税はかかるのか 第5章 海外の相続税はかかるのか 第6章 国際相続に備える 第1節 世界の相続税・贈与税第5章 海外の相続税はかかるのか 相続や贈与は、不労所得を手にするチャンスです。財産をもらう…

他にはないサービス。無料相談は原則、受け付けません。

無料相談を掲げる法律事務所とは一線を画し、価格競争には参加せず、報酬に見合う良質なサービスを提供しています。他の弁護士事務所にできないミッションを達成し、紛争解決に集中してリソースを割くために、相談対象を紛争性がある相続事件に限定しています。

「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している方は電話相談(初回15分)・メール相談(1往復のみ)・土日夜間の電話相談(初回15分)で対応します。

相続税を納める必要があり、

かつ遺産分割でもめている方は相談無料

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 相続税の納税義務があり、 かつ遺産分割でもめている事件 | 無 料 | 1時間:62,000円税別 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

| 内容証明が届いた事件 | 1時間:12,000円税別 ※来所困難な方に限り、 1時間30,000円税別にて 電話相談に応じます。 | ||

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間:50,000円~税別 | 1時間:100,000円~税別 | |

| 国際法務・国際税務に関する法律相談 | 1時間:100,000円~税別 | 1時間:150,000円~税別 |

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 内容証明が届いた事件 | 1時間: 12,000円(税別) ※来所困難な方に限り、1時間30,000円(税別)にて電話相談に応じます。 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

|

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間: 50,000円~(税別) | ||

| 国際法務・国際税務に関する法律相談 | 1時間: 100,000円~(税別) | ||

- ※お電話やメール、土日夜間の電話相談は、「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している相続事件に限定して、簡略なアドバイスを差し上げる限度で提供しています。メール相談、電話相談または土日夜間の電話相談よりお問い合わせください。

- ※一般的な相続知識については、お電話やメールでのお問い合わせを受け付けておりません。

一般的な相続知識に関する情報は弊所の各サイトでご案内していますので、こちらをご利用ください。

- 来所予約・お問い合わせ

- 03-5532-1112 9:00~18:00 土日祝日除く※お電話又は予約フォームにて法律相談のご予約をお取り下さい。

※小さなお子様の同伴はご遠慮ください。