地主や経営者の遺言遺言の弁護士

地主や経営者の方は不平等な遺言を書かざるを得ない運命に地主や経営者のための遺言作成

地主や経営者の方は、どうしても特定の財産を特定の人間に対してまとめて相続させる必要があります。

事業用の財産を各相続人にバラバラに受け継がせてしまうと、事業の存続がままならなくなるからです。

不平等な内容の遺言を作成することはやむを得ないのですが、遺留分対策や相続税対策を考慮する必要があります。

特に地主の方の場合は、不動産の相続のさせ方によって相続税額が大きく変わってきます。

資産の組み換えや、不動産の管理方法を考え直すことによって、大きな効果を期待できます。

遺留分を徹底的に封じ込める地主や経営者のための遺言作成

遺留分は最低限確保しておかないと遺言が無効になるという誤解がありますが、遺留分を侵害した遺言も一応は有効です。遺留分減殺請求があったときにはじめて遺言の効力に修正が入るというイメージでとらえてください。

もっとも遺留分は侵害しない方がトラブルなく手続きを進めることができます。

どうしても不平等な遺言を書く必要があるときには、事前に遺留分侵害が極力発生しない準備をすることも可能です。

自分では遺言を書かずに専門家に任せる理由地主や経営者のための遺言作成

1 自分で遺言を書くリスク

遺言を自分で書いてしまうと、失敗することも。自分では複雑なシミュレーションをできないことが多く、単純な内容の遺言しか書けないということが原因です。

①均等に相続させる内容の遺言を書くパターン

「甲に財産の3分の1を相続させる・乙に財産の3分の1を相続させる・丙に財産の3分の1を相続させる」

自筆証書遺言でよく書かれているパターンです。

具体的な財産の帰属が書いていないので、結局、遺産分割協議が必要になります。

不動産など、簡単に分けられない財産について、分け方を巡って相続争いが起きることが多いようです。

②財産の種類ごとに相続させる内容の遺言を書くパターン

「甲に財産Aを相続させる」・「乙に財産Bを相続させる」・「丙に財産Cを相続させる」

特定の財産を特定の相続人に対して引き継がせる、という被相続人の意向を反映するものです。

財産の価値に差が大きいと各相続人間の取得分がアンバランスになってしまいます。

結果、遺留分を侵害してしまうこともあります。

遺留分を侵害した場合には、別途、遺留分減殺請求されることになりますので、紛争防止という意味では、遺言を書いたことが台無しになってしまいます。

また相続税に対する対策は何もしていないことになります。相続税改正によって、都市圏の土地を持っている方にとって相続税は他人事ではなくなりました。今後は相続税対策も重要になります。

2 専門家による遺言のススメ

自分で遺言を書くことはなかなか難しい。問題を解決できる遺言を作成するには、弁護士にお願いした方が良いのです。

遺言作成において考慮すべき要素は、

①遺言者の思い

②遺留分対策(紛争防止)

③相続税対策

の3つです。

→この3つのバランスを取った遺言の最適解を提案することこそが、専門家の役割なのです。

①遺言者の思い

遺言作成を専門家にお願いするからと言っても、一番重要なことが遺言を作成する本人の意向であることには変わりありません。自分の遺言なのですから、ご自身の意向を一番大切にするべきです。

マンション経営を長男に任せたい。

先祖代々受け継いできた田畑を守りたい。

面倒を見てくれた長男に全財産を相続させたい。

実家に寄り付かない次男には一切相続させたくない。

このような想いを実現するためにこそ、遺言を作成するのです。

しかし、例えば長男の取得分をゼロにしてしまうと、長男から遺留分減殺請求を受けることになります。

思いを大切にするあまり、各相続人間の取得分がアンバランスな内容の遺言になることがあります。

②遺留分対策(紛争防止)

遺留分は法定相続分のうちの最低限について、特定の法定相続人が取得することができる権利です。

遺留分を侵害された相続人が権利行使してくれば、認めなくてはいけません。

せっかく遺言を作成して、遺産分割協議を不要にしたにもかかわらず、遺産分割協議以上に面倒で時間もかかる遺留分減殺請求訴訟に相続人が巻き込まれてしまうことになります。

そこで遺言者としては、遺留分を侵害しないように配慮する必要があります。

1つは取得分を少なくしたい相続人の相続分を確保するように、遺言の内容を調整する。

もう1つは遺留分自体を少なくすることによって、遺留分減殺請求封じをする。

後者の遺留分減殺請求封じには、遺言者の置かれた状況に応じた方策を取ることができます。

しかしこれでも不完全です。

相続税対策が不十分で、節税効果がゼロになってしまうこともあるからです。

③相続税対策

相続税増税に伴って、相続税対策を考慮した遺言の作成を検討する方が増えています。

相続税は現金で一括払い。納税資金の準備として、現金を残すことが必要になります。

また増税によって納税額が増えるので、節税効果が高い対策をすることも検討が必要です。相続税額は遺産の分け方によって異なりますので、遺言の作成内容によって節税が見込めるのです。

配偶者特例を使って相続税額を下げたい。

不動産を購入して節税対策を立てたい。

小規模宅地等の特例を用いて土地の評価を下げたい。

相続税額のシミュレーションやそもそもの財産構成の見直しなども含めたアドバイスをし、リクエストに沿った遺言を提案します。

しかしこれでも十分ではありません。

今回の相続税対策ではなく、2次相続時の相続税も考慮して対策を講じる必要がありますし、遺言者の思いを無視した税理士によるお仕着せがましい遺言も問題です。遺留分の問題も同時に考える必要があります。

遺言はこう作成する地主や経営者のための遺言作成

1 分割案のシミュレーション

シミュレーションの流れは以下の通りです。

①事情の聴取

②必要書類の収集

③複数の分割案の検討

④各分割案につき相続税を資産

⑤試算の結果に基づく検討

⑥最善の分割案の提示

⑦付言事項

①から⑤の過程で、財産構成の見直しや、調整材料の準備、各種特例の検討などを行います。

2 財産構成の見直し例①

資産の組み換えの一例として、現金から不動産への転換があります。

不動産は一般的に、不動産の価値に相当する現金よりも相続税評価額が低いため、現金で不動産を購入することで節税効果が期待できます。

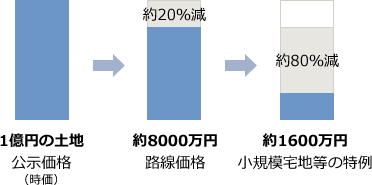

一般的に土地は、現金で持つよりも20%ほど評価が下げられます。

1億円の現金で土地を購入すると約8000万円の評価になるため、約2000万円分だけ相続税評価額を下げられてこの部分に対する相続税を節税できるわけです。

また土地は人に貸すことでさらに評価を下げられます。

小規模宅地の特例を利用することで、さらに最大80%も評価額を減らす事ができますから、当初1億円で購入した土地は約1600万円の評価にしかなりません。結果、約8400万円も相続税評価額を下げられることによってこの部分に対する相続税を節税できます。

3 財産構成の見直し例②

逆に不動産を現金に変えることも考えられます。

遺産分割を考えた時に、特定の相続人が多め財産をもらった結果、取得分が足りない相続人に対して代償金を支払うことがあります。特に不動産が相続財産に多く含まれる場合、代償金の問題が出てきます。代償金として支払うためには現金を持っていることが必要なのですが、不動産を現金に変えることによって代償金の原資にすることは可能です。また不動産を現金に変えることによって代償金が不要になり、代償金の問題が解決することもあります。

遺留分減殺請求に備えて、請求を受ける相続人に渡しておく現金の原資にもできます。

相続税の納税資金として現金一括払いに備えるためにも、不動産の現金化は必要となります。

4 調整材料の準備

各相続人の相続分に違いが生じる場合、調整材料としては、例えば以下のものがあります。

①生命保険

②生前贈与

③相続時精算課税制度

④各種特例

⑤付言事項(遺言)

①生命保険

生命保険の1番の特徴は、相続財産ではないということです。このためほかの相続人に知られることなく、受取人にこっそり渡すことが可能です。相続財産ではないので、遺留分にも影響しません。

被保険者が亡くなった時には現金が受取人に渡るのですから、代償金や納税資金の準備としても有効です。

高齢者でも加入できる商品や解約返戻金を低額に抑えた商品もあるので、ニーズに合わせたものを選択できます。

生命保険金の特徴

生命保険のメリット

・相続開始後にすぐに現金化できる(預金と違って凍結されない)

・相続放棄をしても生命保険金は受けとることができる

・遺産分割の代償金、相続税の納税資金両方の資金を捻出できる。

・相続財産ではないので遺産分割の対象ではない。

生命保険金は受取人に指定された者の固有の財産になり、遺産分割対象になる相続財産ではありませんので、受取人に指定された者が、相続開始後に、好きなタイミングで、ほかの相続人の協力を必要とすることもなく、一人で受け取ることができます。つまり、被相続人(契約者・被保険者)が生命保険に入っていることをほかの相続人が知らなければ、こっそり、財産(保険金)を受けとることもできるのです。

生命保険金を使用したスキーム

例えば、相続財産のほとんどが自社株や不動産などの分割や換価がしにくい財産の場合、相続税の申告期限までに納税資金を確保できない場合は、納税義務者、現金を借りるか財産を処分して現金化することになります。

また、「自社株や不動産者は事業を承継してくれる長男に全て相続させたい」というように特定の相続人に財産が偏るような残し方をしなければいけない場合、他の相続人に相続させる財産がほとんどない場合も考えられます。このままでは、作成した遺言から遺留分に関するトラブルが発生するのは必須です。

このような場合に、生命保険金を利用すれば、納税資金を準備するために、財産を換価しなければいけない心配も、偏った遺産分割の調整金の心配もいりません。

遺言と生命保険セットで行うスキーム

(1)唯一の財産が自宅不動産しかない場合①

唯一の財産が自宅不動産しかない場合など、残された家族の居住を守るためには、不動産を売却することも出来ないし、もちろん自宅を二つに分けることも簡単にはできません。そういった場合に、遺言で同居をしていた長男に唯一の財産である自宅不動産を相続させることになりますが、このままでは、不公平な遺言に対して、二男が不満に思うのは必須です。そこで、二男が侵害された遺留分については生命保険でカバーすることで、相続時の争いを未然に防ぐことができます。

ただし、注意が必要!!生命保険金は遺留分には影響しないため、実は二男は生命保険金を受け取っておきながら、なおかつ長男に対して遺留分の減殺請求が出来てしまします。その危険性を封じるには、事前に二男に家庭裁判所に対して遺留分放棄をしてもらう必要があります。

(2)唯一の財産が自宅不動産しかない場合②

長男を生命保険金の受取人に指定して保険金を渡し、長男が二男に代償金として渡す方法

唯一の財産が自宅不動産を長男に相続させて、代償金を支払うという内容で遺言を書いておき、かつ生命保険金の受取人を長男にすることで、長男は受け取った保険金から二男に代償金を支払うことができます。この方法だと、二男の相続分を、長男自らの財産の中から現金で渡すことで遺産分割問題を解決することができます。代償金の準備のために、自宅を売却せざるを得ない状況も回避できます。

なお長男から二男に渡す代償金は贈与にはあたらず、遺産分割の一形態になります。

(3)事業承継が必要で、財産に借金がある場合

被相続人が事業を行っていて財産だけでなく、借金を負っていることも考えられます。事業に借金は付きものですので、事業承継者に対して、遺言で、財産ともに事業の債務を相続させるのが一般的ですが、このままだと事業を承継しない他の相続人は債務を負うことはないようにも思えますは、実は債権者から債務を請求された場合には、支払う義務が生じてしまいます。遺言や遺産分割でどのように分割しようと、法的に借金を承継しない方法としては、相続放棄しかありません。

相続放棄は相続人が単独で行うことができます。相続人になったことを知ったときから3か月以内に、必ず家庭裁判所に対して申述する必要があります。

相続放棄をすると、借金だけでなく財産は一切相続することができません。ただし、生命保険金においては、相続した人でも受け取ることができます。

②生前贈与

生前贈与をすることによって、相続財産の量を減らすことができます。

年間110万円までの贈与に対しては贈与税がかからないということは有名ですが、贈与税がかからない範囲で高額の贈与を行うには時間がかかります。

しかし、子供だけではなく孫や嫁などの相続人ではない人にも贈与をすることによって、一年間に多額の財産を贈与することも可能です。

相続開始前3年以内の贈与は相続税の対象になってしまいますので、相続開始直前の駆け込み贈与には注意が必要です。

そのほか生前贈与について、一般的な注意を。

贈与はあくまで契約である以上、贈与者と受贈者との間で「あげます」「もらいます」という合意ができていることが必要です。人知れずにためておいた子供名義の預金通帳の中のお金は、贈与が成立していない以上、あくまでも親のものとされ相続財産扱いになります。

③相続時精算課税制度

2500万円までの贈与に対しては贈与税をかけずに、2500万円を超えた部分について一律20%の贈与税を課し、相続が発生した時に相続したものとして相続税を計算して精算する制度です。

60歳以上の親や祖父母が20歳以上の子や孫(平成27年1月1日以降の贈与)に対して贈与することができます。

精算の基準となる財産の評価は贈与時とされているので、値上がりするものを贈与すると値上がり分に対する節税も期待できます。

この制度を使って賃貸不動産を贈与することで、贈与時以降の賃料収入を相続税を課税されることなく次世代に移すことができます。

遺言を無断作成されないために地主や経営者のための遺言作成

家族の財産を無断で自分のものにする財産の不正操作。遺言も勝手に偽造されてしまうことがあります。適切に遺言を作成し、財産を自分の思い通りに分けるには、どんなことに気を付けるべきでしょうか。

1 自分主導で遺言を作成する

遺言は、自分の死後に残される家族に対する最後の手紙です。

最後の意思表示である以上、自らの意思に基づき行うべきもの。

「息子に促されたから」「娘が強く勧めるから」というのではなく、「自分自身が遺言を書く必要性を感じたから」遺言を作成するというように、自分主導で遺言を作成すべきです。

2 自分で財産管理をする

通帳や印鑑の管理は、どうしても甘くなりがち。

金庫に入れて、家族全員分の通帳や印鑑を一か所で保管しているケースも多い。

防犯や防災には効果的な金庫でも、財産の不正操作防止には役立ちません。かえって財産の不正操作を助長している側面すらあるのです。

財産の不正操作を防ぐためには、各自金庫を用意して、それぞれの通帳や印鑑を保管しておくという対策が必要です。そして重要なことは、金庫の鍵の暗証番号は他の家族には秘密にしておくことです。

銀行の貸金庫を活用するのも有効な方法でしょう。

3 遺言作成したことの伝え方にも注意

家族間における会話として、その家の財産状況を話すこともあるでしょう。

お正月に家族皆が集まった際に、「あの土地を売ろうか」「今後どのように資産運用しようか」と話し合うのは、ごく自然なことです。

しかし、こうしたごく自然な会話が、遺言を利用した財産の不正操作を行おうと考えている者にとっては、財産状況を詳細に把握したり、犯行計画を練ったりする機会となってしまうのです。財産状況に関する会話を聞いて、犯行を思い立つ者もいるかもしれません。

遺言を書いたこと自体はともかくとして、財産状況や遺言の中身を詳細に教えることに対しては慎重になるべきです。

そもそも話し合って解決するようでしたら遺言を作成する意味は小さいといえます。財産の承継について問題が発生し紛争になるであろうと予想されることから、遺言を作成して紛争にならないようにするのです。

また、遺言について話し合うのであれば、当然財産状況や遺言作成者の意思が公にされることになります。自分には少なく、兄には多く残そうとしていることが分かれば、事前に手を打とうと考えるのは避けられないでしょう。

家族皆で話し合って遺言を作成するということは、財産の不正操作行為をする者にヒントを与えるようなものなのです。

かといって、せっかく遺言を作成しても発見してもらえなかったら意味がありません。

遺言を作成したことだけ伝えて内容については教えない、あるいは弁護士等の専門家に遺言を預かってもらうといった対策が必要です。遺言を預けた人を遺言執行者としておけば、スムーズに遺言内容を実現できます。

計画的に書き直す遺言作成地主や経営者のための遺言作成

- いつ発生するかわからない相続に対して

遺言を準備したい - 将来のことはわからないので

今すぐ書いていいのか不安

- エンディングノートで

現状の資産の確認・自筆証書遺言 - 公正証書遺言

書き直しを予め想定地主や経営者のための遺言作成

ひとまずは早急に現状を把握した遺言作成をし、計画的に書き直しをするプランです。

書き直しは1回まで無料で対応します。

相続発生に今すぐ備えることができる地主や経営者のための遺言作成

いつ何があってもいいようにしておきたい。

安心安全な公正証書遺言があるに越したことはないのですが、コストや手間、タイミングを考えて、まだ早い、と判断している方もいます。ひとまず自筆証書遺言だけでも用意しておくことで、いつ発生してもおかしくない相続に備えることが可能です。遺言を全く何も用意していなかった相続では問題が発生することが多く、せめて特定の財産の帰属だけでも決めておくべきであったということにならないようにするべきです。

書き直しを想定したプラン地主や経営者のための遺言作成

遺言は一度作成してしまえば事足りるということにはなりません。

考えが変わったり。

家族の状況が変わったり。

財産構成や税制が変わったり。

何度も書き直すことによって完成度が高まっていくのです。

書き直しにかかるコスト地主や経営者のための遺言作成

自筆証書遺言であれば公証役場に支払う手数料がかかりませんので、コストを抑えることができます。

考えが変わったり、財産構成が変わったり、と書き直したくなったときに気軽に変更ができます。

公正証書遺言は確かに安全ですが、費用が掛かってしまいます。最終的に公正証書遺言で作成すればよく、毎回活用する必要はありません。

遺言信託乗り換えキャンペーン地主や経営者のための遺言作成

遺留分減殺請求などのトラブルが発生した場合、紛争性を有する事件について弁護士以外が介入できない弁護士法の規定の関係で、信託銀行は遺言執行事務を断ってしまいます。

遺言執行チェックシート

既に遺言執行をお願いしている専門家や信託銀行について伺います。![]() が一つでもあれば遺言執行者の変更を検討してください。

が一つでもあれば遺言執行者の変更を検討してください。

信託銀行や税理士に遺言執行を任せている方は相談料無料

- 遺言作成をしてから一度も会っていない、連絡をしたことがない。

- →状況を把握させていたくためにも、定期的にご挨拶させていただきます。

- たくさんいる顧客の1人として扱われる。

- →案件の数をコントロールし、顧客1人1人とじっくり向き合います。

- 「できない」が口癖

- →できることは何でもしますし、できない場合はできる方法を考えます。

- 「わからない」が口癖

- →大切なのは遺言の作成だけではありません。アフターフォローや資産・税金についての相談にも対応します。

- 法律や税金問題の両方について相談したいことが日常的にある。

- →いつでもご相談いただけます。

不平等な分け方をする遺言における遺言執行者に関する優位性

信託銀行や税理士と異なり、紛争になっても大丈夫。

紛争が生じているもしくは生じる可能性がある案件は、弁護士以外は相続業務を担当できません。特に不公平な内容の遺言における遺言執行は、不利益を被る相続人が弁護士を立てて紛争に。

遺言執行者に指名していても、遺留分減殺請求などのトラブルが発生した場合に遺言執行事務を行えないならば、遺言執行者に指定する意味がありません。

また紛争の様相が少しでも生じた場合に、弁護士以外の相続プレーヤーは紛争に不慣れで及び腰になり、速やかに対応ができません。特に対立当事者に弁護士が付くようなケースでは顕著です。

執行の途中でも金融機関などが、相続届出書類や払い戻し請求書などに遺言執行者のほか受益相続人との連署を求める例や、遺言執行者のみの署名でよいとされる例もありますが、二重払いの危険性や相続人間の争いに巻き込まれることを回避するために、相続人全員の同意書を求めてくることがあります。金融機関によって対応はまちまちで、必ずしも統一されているわけではありません。遺言執行者の執務に対しては、必ずしも関係者や関係機関が協力的に応じているわけではないのです。遺言の内容に不満を持っている相続人がいる場合、全員からの同意を取り付けることなど到底無理ですので、執行が滞ることになります。

このような場合、遺言執行者としては、払い戻し請求などが遺言執行者の職務権限であることを毅然とした態度で主張し、損害賠償請求も視野に入れて行動すべきです。

事実上、遺言執行者に弁護士が就任している場合には、法的に道理の通らないことを言われることも少なく、また強い態度で出ることもできる点で、相続問題を的確に速やかに解決できることになります。

信託銀行以上のサービス

信託銀行の行う遺言信託サービスは

・遺言作成の相談

・作成した遺言の保管

・遺言の執行

が、主ですが、信託銀行自身が行うのは、預貯金と有価証券、ゴルフ会員権の名義変更手続ぐらいです。

信託銀行は、相続税申告について税理士を、不動産登記について司法書士を、場合により弁護士をそれぞれ紹介しますが、遺言執行費用とは別に、各専門家に対する報酬が必要になります。

ワンストップサービスとは名ばかりで、紹介料を介した仕事のあっせんが行われがちです。

弊所は弁護士・税理士を兼任する代表らが、文字通りのワンストップで遺言信託サービスを提供します。

顧問契約を結んでいただいた方は何度でも遺言書き換え無料

賃貸オーナーや事業主の方で顧問契約を結んでいただいた方には、遺言の書き換えは何度でも無料で行います。

この記事と

関連性の高いページはこちら

遺言のことなら『遺言の弁護士.com』

だましうちで遺言を書かせる。財産の不正操作の常とう手段です。遺言無効確認の訴えや、遺留分減殺請求などにより、財産の不正操作と戦います。

『 遺言の弁護士 』のその他の記事

- 知識の解説

- 遺言トラブルのポイントや遺言に関する法律用語の解説を紹介しています。 遺言を書く 遺言を残すべき人や遺言を書くタイミング、遺言の文例や遺言に類似した制度など、遺言作成を始めるにあたって知っておきたいポイント 1. 遺言を書きましょう2. 遺言を残すべき人3. 遺言を書くタイミング4. 遺言執行者とは5. 遺言の文例6. 死因贈与契約7. 任意後見契約公正証書 遺…

- 遺言がみつかったら(検認手続など) -よくある質問 遺言Q&A

- 遺言がみつかったら(検認手続など)よくある質問 遺言Q&A 検認手続は必要ですか? 自筆証書遺言と秘密証書遺言の場合は検認手続が必要ですが、公正証書遺言の場合は不要です。検認手続とは、相続人に対して遺言の存在と内容を知らせるとともに、遺言の形状、加除訂正の状態、日付、署名など検認の日現在における遺言の内容を明確にして、遺言の偽造、変造を防ぐ手続きです。遺言の内容を実現するには検認手続が不可欠で、例えば、検認手続を経ていない自筆証書遺言に基づいて不動産の登記をしようとして…

- 遺言作成にあたっての注意点 -よくある質問 遺言Q&A

- 遺言作成にあたっての注意点よくある質問 遺言Q&A 未成年は遺言をすることはできますか? 満15歳に達していれば遺言をすることができます。ただし、満15歳に達した人でも、意思能力のない人は遺言をすることができません。遺言能力のない人のした遺言は無効です。遺言能力とは、遺言をするのに必要な意思能力をいいます。 成年被後見人は遺言をすることができますか? 成年被後見人でも遺言ができる場合があります。成年被後見人とは、精神上の障害により物事を判断する能力を欠く…

他にはないサービス。無料相談は原則、受け付けません。

無料相談を掲げる法律事務所とは一線を画し、価格競争には参加せず、報酬に見合う良質なサービスを提供しています。他の弁護士事務所にできないミッションを達成し、紛争解決に集中してリソースを割くために、相談対象を紛争性がある相続事件に限定しています。

「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している方は電話相談(初回15分)・メール相談(1往復のみ)・土日夜間の電話相談(初回15分)で対応します。

相続税を納める必要があり、

かつ遺産分割でもめている方は相談無料

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 相続税の納税義務があり、 かつ遺産分割でもめている事件 | 無 料 | 1時間:62,000円税別 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

| 内容証明が届いた事件 | 1時間:12,000円税別 ※来所困難な方に限り、 1時間30,000円税別にて 電話相談に応じます。 | ||

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間:50,000円~税別 | 1時間:100,000円~税別 | |

| 国際法務・国際税務に関する法律相談 | 1時間:100,000円~税別 | 1時間:150,000円~税別 |

| 来所 | ビデオ通話 | 電話・メール・土日夜間 | |

|---|---|---|---|

| 内容証明が届いた事件 | 1時間: 12,000円(税別) ※来所困難な方に限り、1時間30,000円(税別)にて電話相談に応じます。 | 電話:初回15分 メール:初回1往復 土日夜間:初回15分 無 料 |

|

| 対立当事者に弁護士が就いた事件 | |||

| 調停・裁判中、調停・裁判目前の事件 | |||

| 弁護士を替えることを検討中の事件 | |||

| その他、紛争性がある事件 (潜在的なものも含めて) | 非対応 | ||

| 税務に関する法律相談 | 1時間: 50,000円~(税別) | ||

| 国際法務・国際税務に関する法律相談 | 1時間: 100,000円~(税別) | ||

- ※お電話やメール、土日夜間の電話相談は、「内容証明が届いた」「対立当事者に弁護士が就いた」「調停・裁判中」「調停・裁判目前」「弁護士を替えることを検討中」など、紛争性が顕在化している相続事件に限定して、簡略なアドバイスを差し上げる限度で提供しています。メール相談、電話相談または土日夜間の電話相談よりお問い合わせください。

- ※一般的な相続知識については、お電話やメールでのお問い合わせを受け付けておりません。

一般的な相続知識に関する情報は弊所の各サイトでご案内していますので、こちらをご利用ください。

- 来所予約・お問い合わせ

- 03-5532-1112 9:00~18:00 土日祝日除く※お電話又は予約フォームにて法律相談のご予約をお取り下さい。

※小さなお子様の同伴はご遠慮ください。